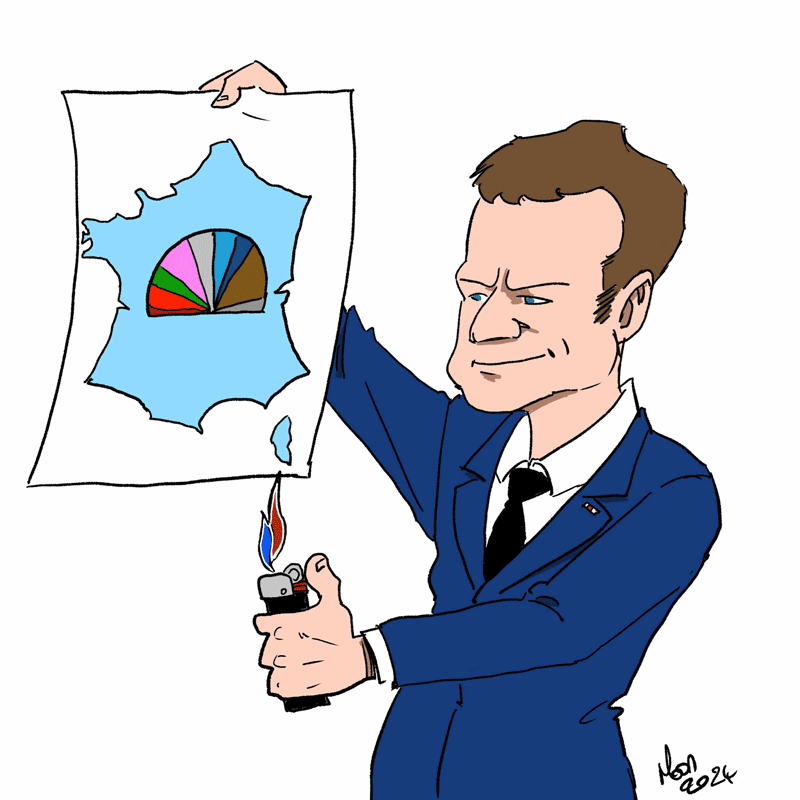

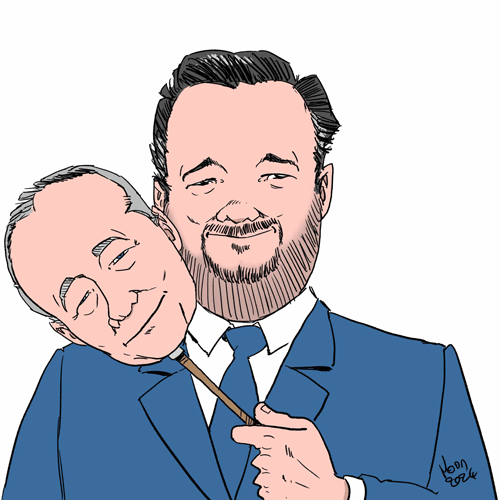

Dans un entretien accordé à Bloomberg, en marge du sommet Choose France, le président de la République a plaidé pour plus de consolidation dans le secteur bancaire européen. Il ne s'opposerait pas au rachat d'un établissement français, comme Société Générale.

Banque

C'est un appel à la consolidation qui ne passe pas inaperçu. D'autant plus qu'il vient du sommet de l'Etat. Dans une interview accordée lundi à Bloomberg, en marge du sommet Choose France qui réunissait des investisseurs du monde entier à Versailles, Emmanuel Macron a formulé le souhait de voir les grandes banques européennes se rapprocher pour renforcer l'intégration financière du continent, même si cela devait signifier le rachat d'un établissement français.

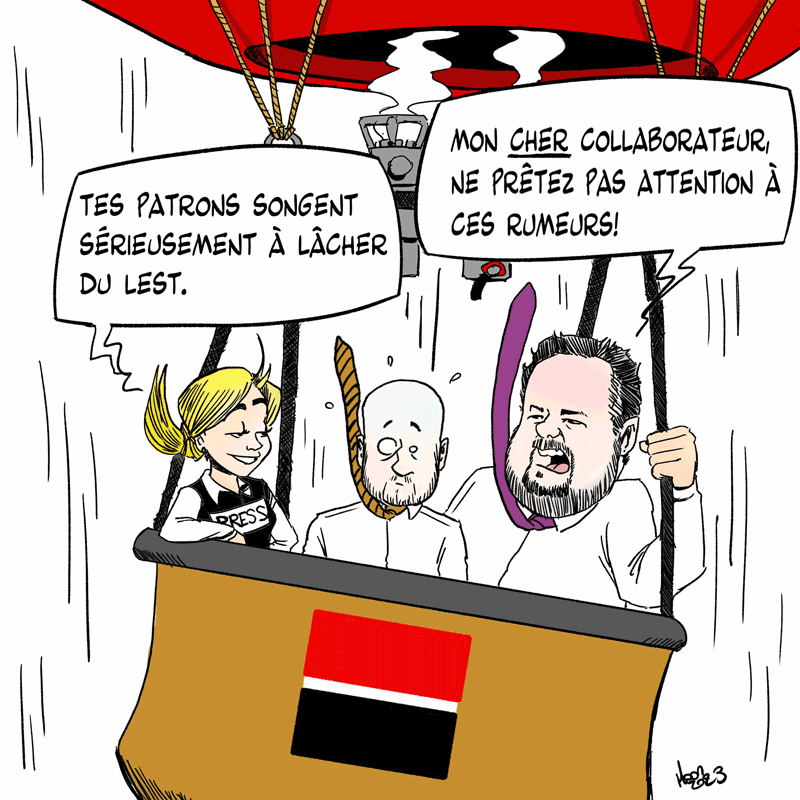

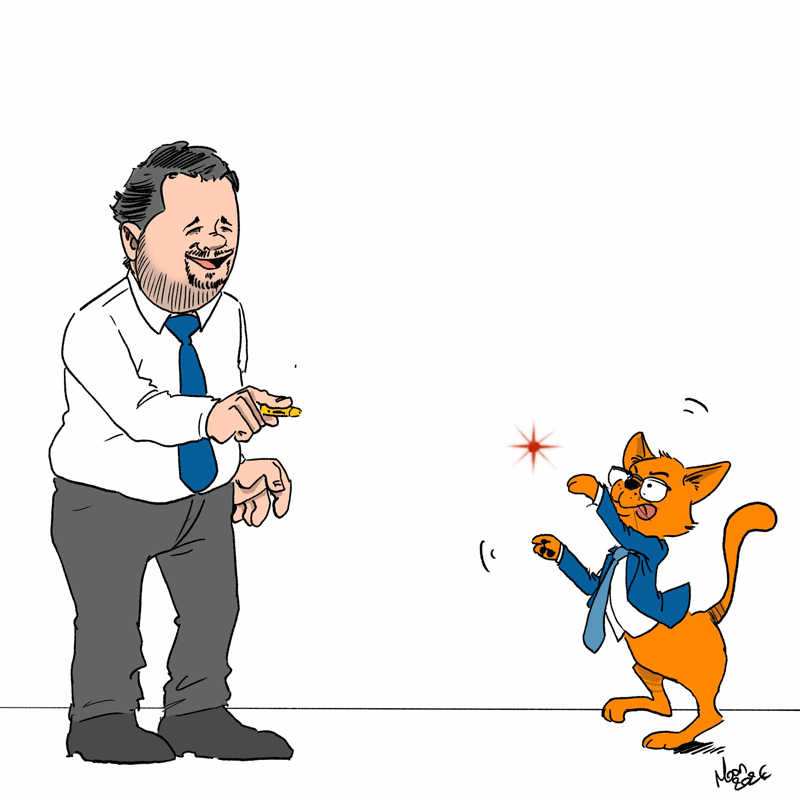

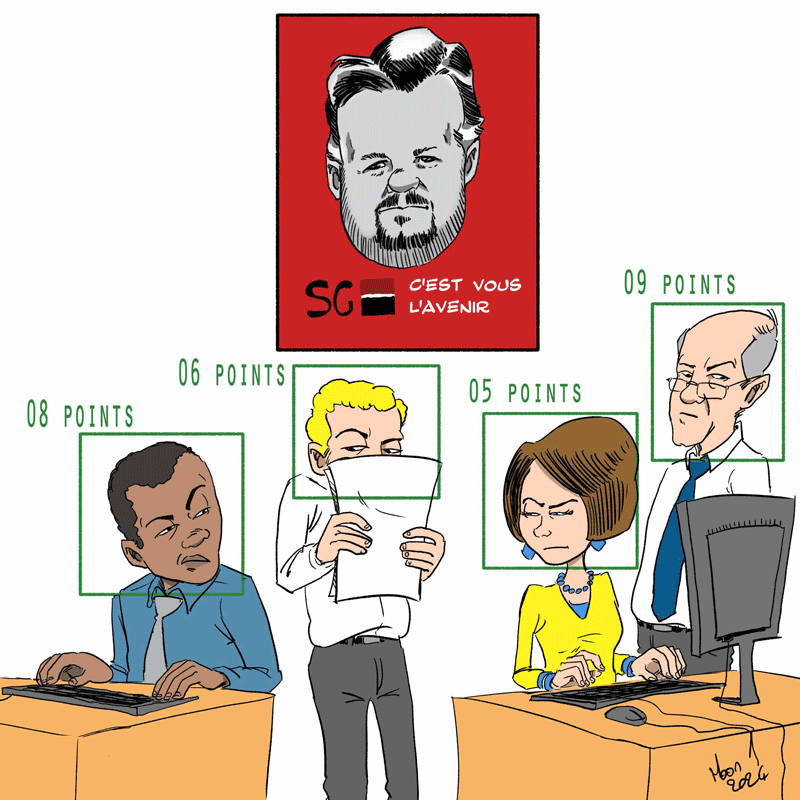

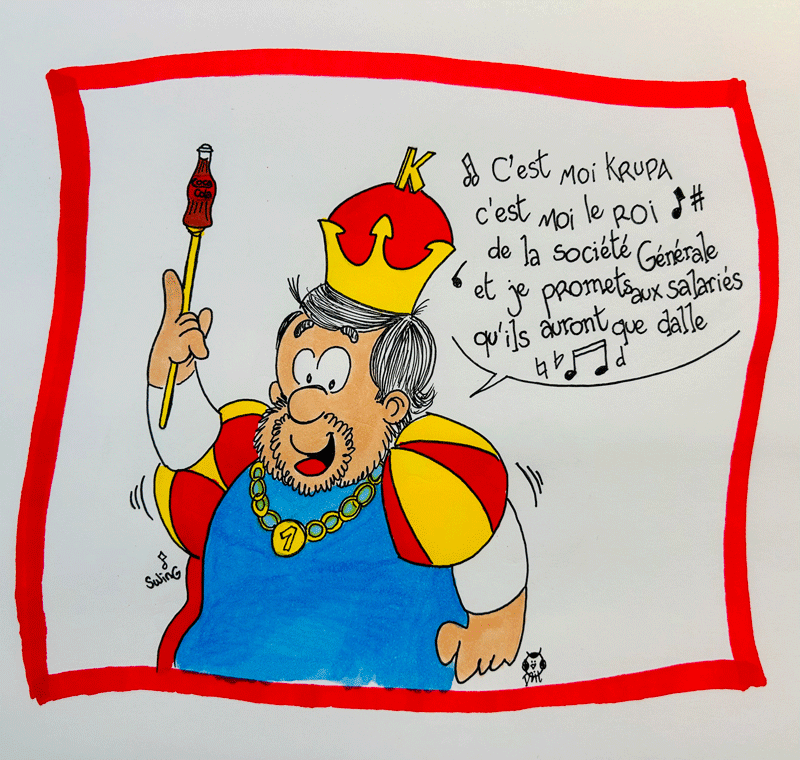

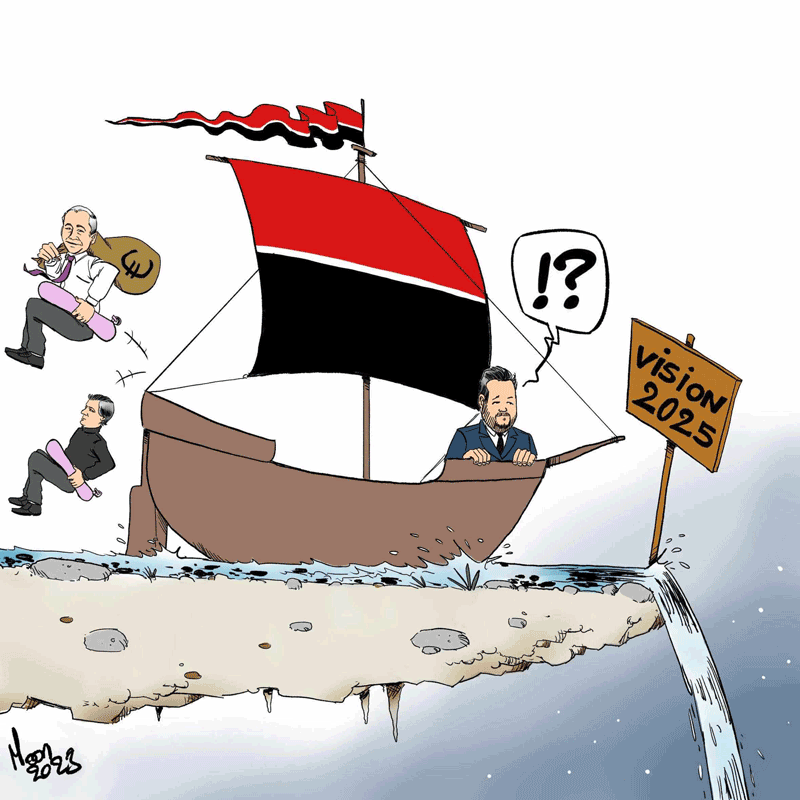

« Nous avons besoin d'une consolidation » dans le secteur bancaire, a indiqué le président de la République. Interrogé sur la possibilité qu'une banque européenne comme l'espagnole Santander rachète un rival français comme Société Générale, Emmanuel Macron n'a pas hésité : « Oui bien sûr, c'est possible ».

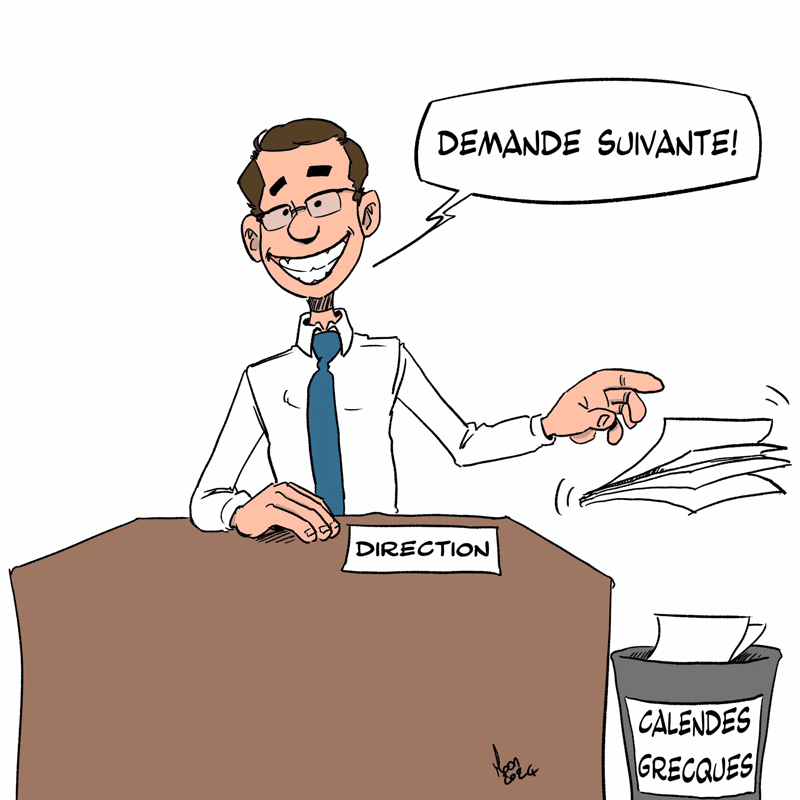

« Aucun projet » Cette franchise de la part du chef de l'Etat contraste avec la prudence généralement affichée par les dirigeants politiques, prompts à préserver une forme de souveraineté économique et à protéger leurs champions nationaux. Car la sortie du président de la République laisse en effet penser que l'Etat ne s'opposerait pas à une éventuelle tentative de rachat d'un de ses fleurons bancaires, et en particulier Société Générale. Mardi matin, l'Elysée s'est d'ailleurs empressé de remettre en contexte les propos du président, soulignant qu'il avait simplement répondu à une question de Bloomberg. « Il n'y a aucun projet, rien n'est envisagé », insiste une source proche, soucieuse de ne pas s'immiscer dans la vie des entreprises.

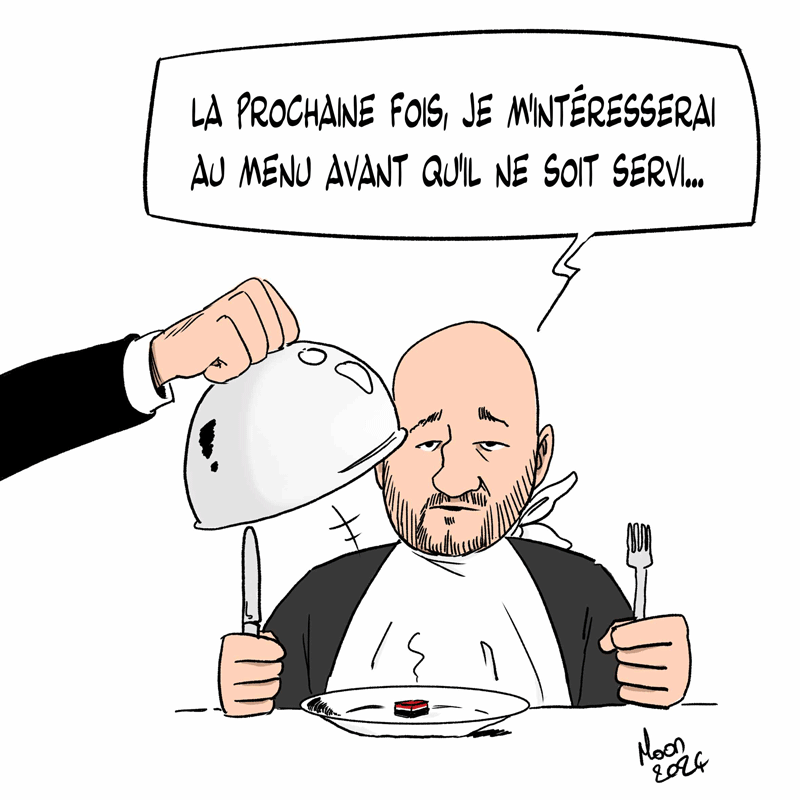

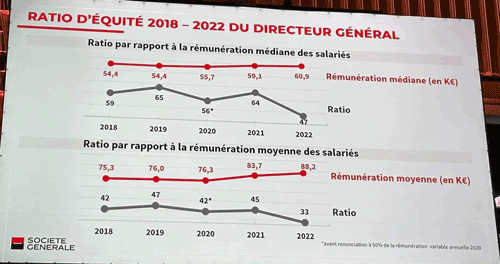

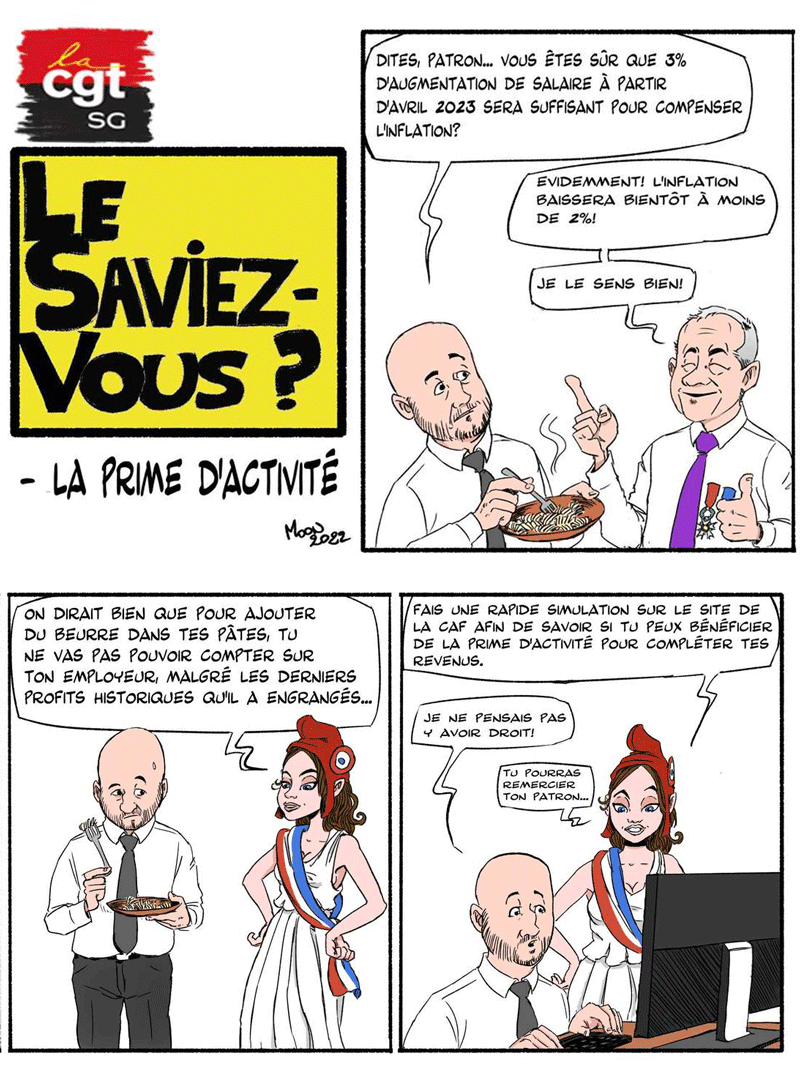

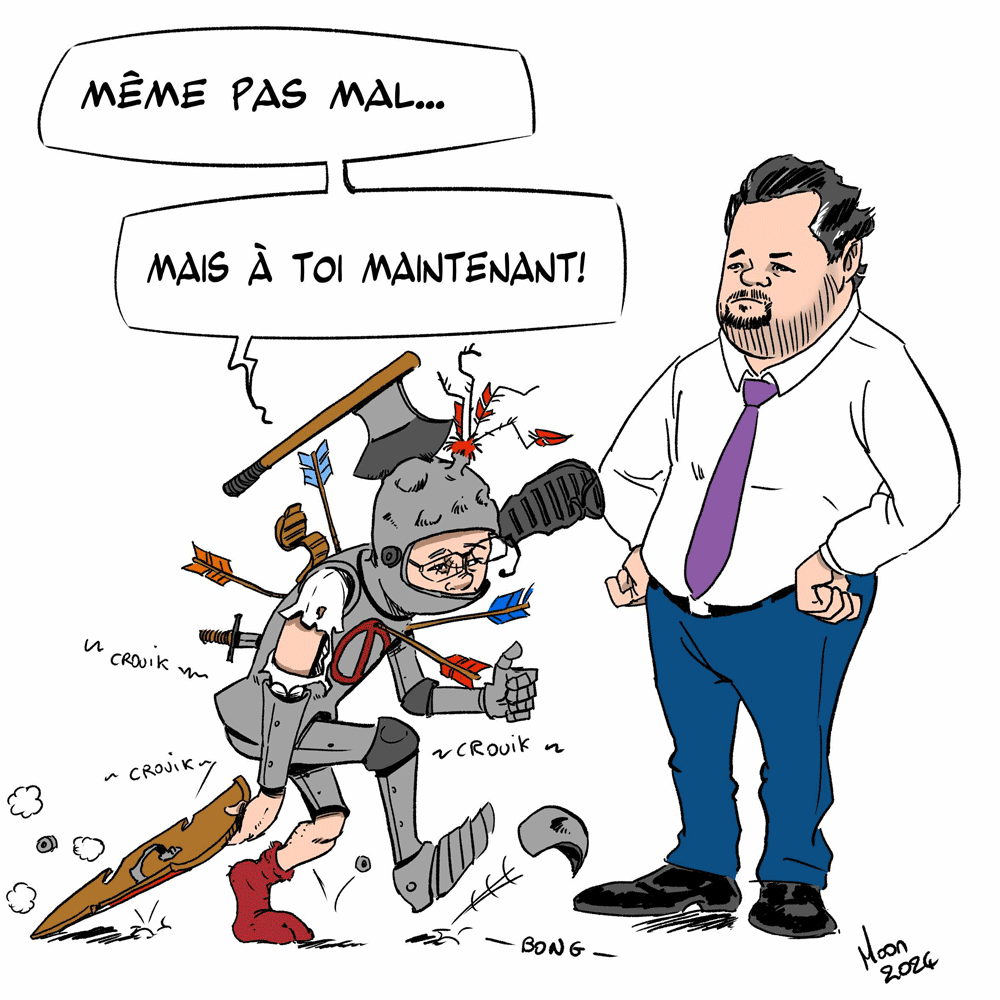

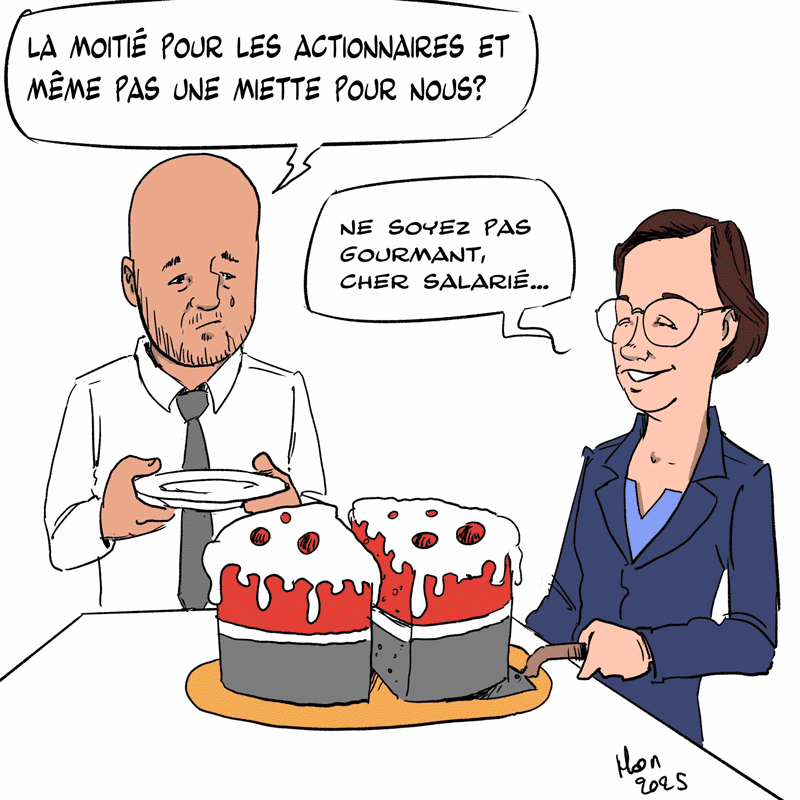

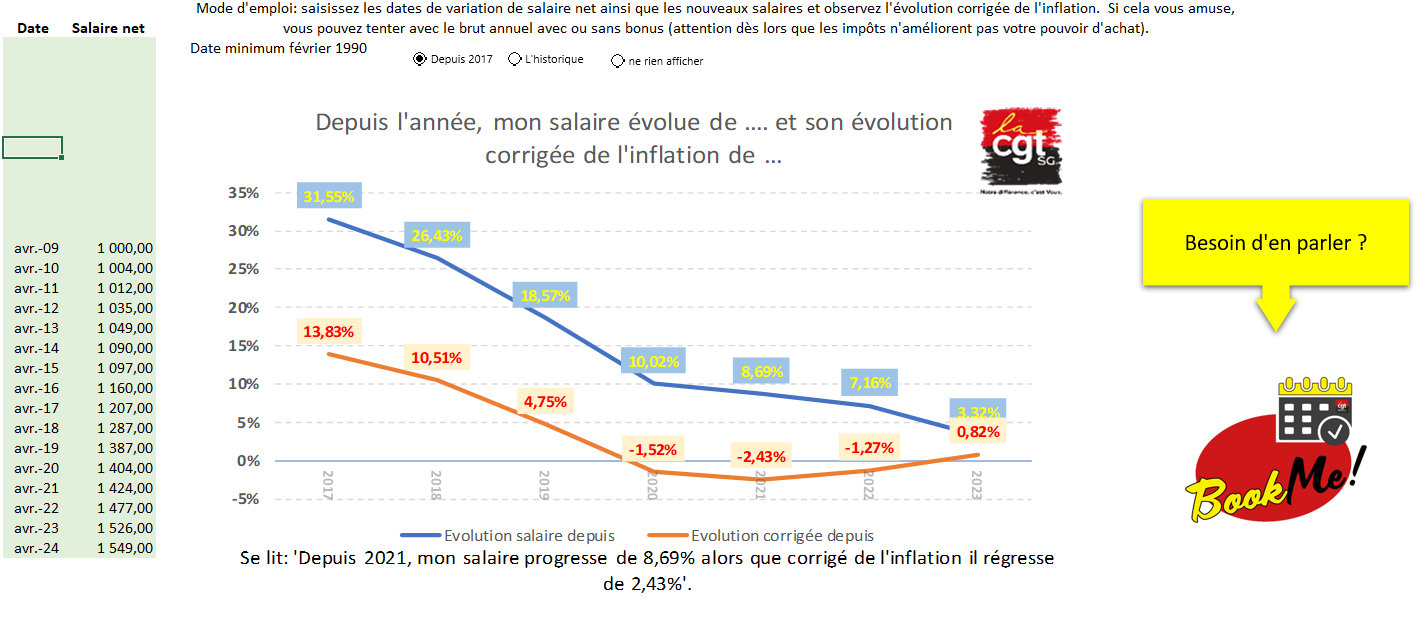

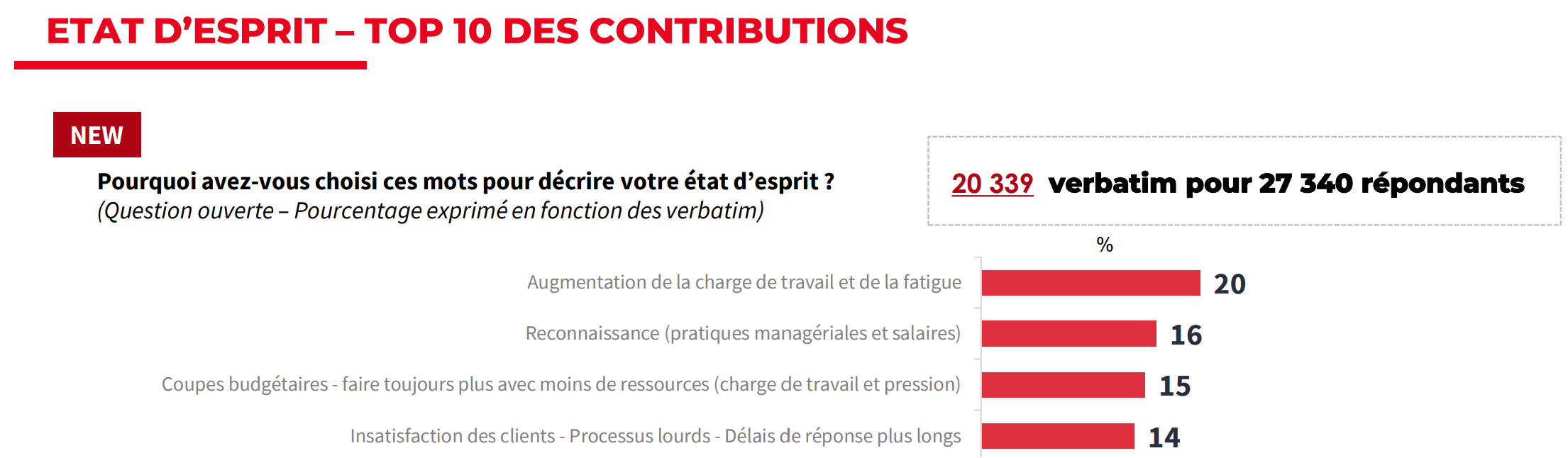

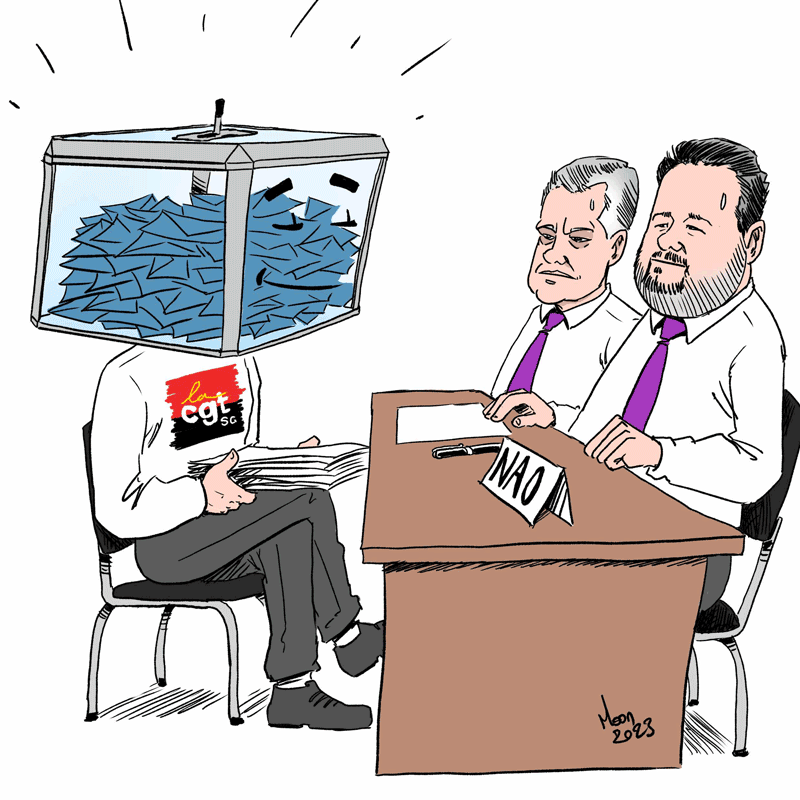

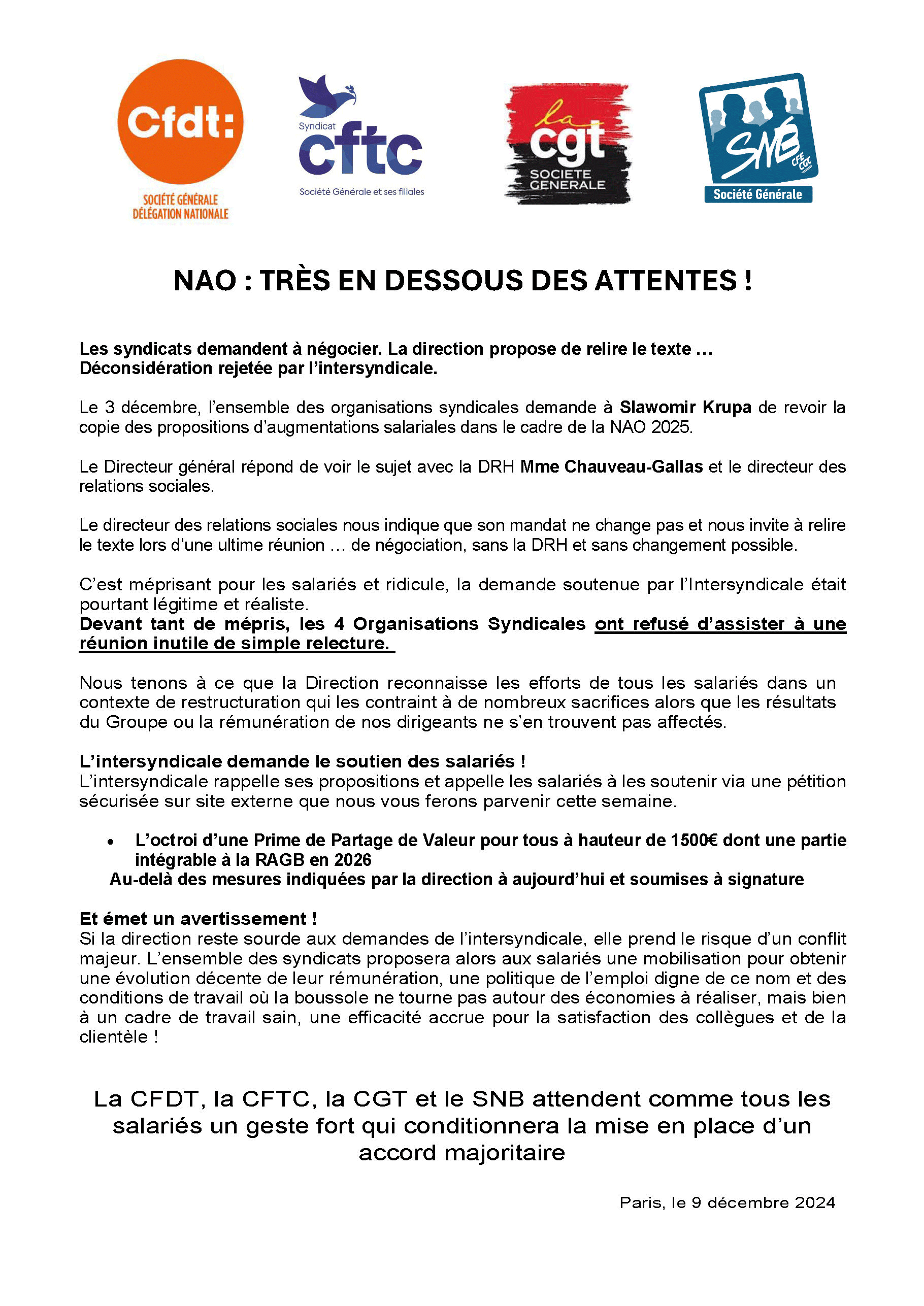

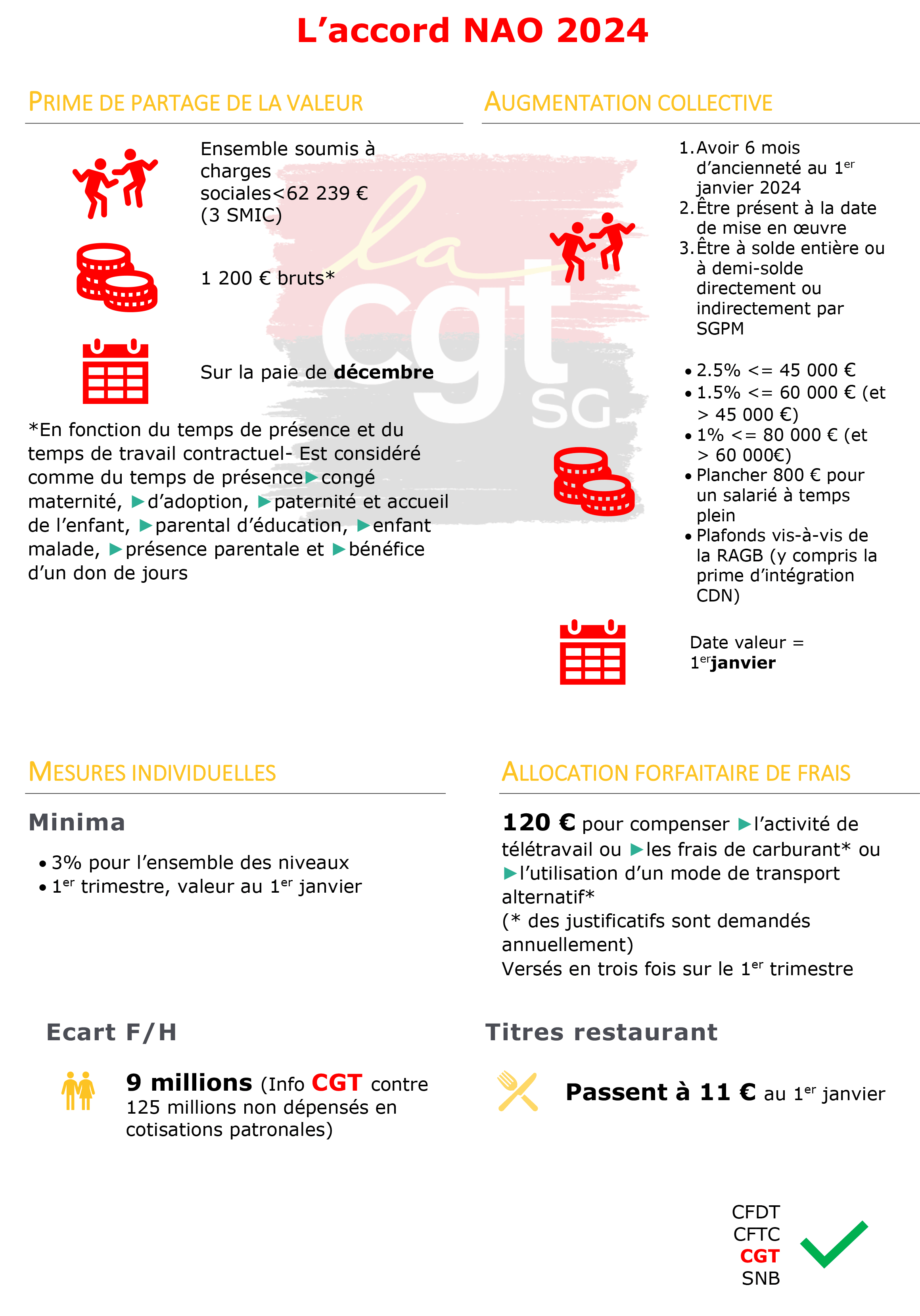

« Cela laisse entrevoir qu'un raid est possible, et que Macron ne bougerait pas forcément pour l'empêcher », estime toutefois une source bancaire. Mardi, à la Bourse de Paris, l'action a grimpé de 3,79 %, dans un marché plutôt stable. Compte tenu de sa faible valorisation boursière, Société Générale est régulièrement vue comme une cible potentielle. Avec une capitalisation de 21,5 milliards d'euros, elle se paye environ 0,3 fois la valeur de ses actifs, soit bien moins que ses pairs conti- nentaux (autour de 0,7 fois en moyenne), et à des années-lumière des grandes banques de Wall Street. Depuis un an et l'arrivée du nouveau patron Slawomir Krupa, le cours de l'action a progressé d'environ 20 % quand celui de Crédit Agricole grimpait de 35 %. Dans le même temps, la valeur de l'italien UniCredit a quasiment doublé. Le sujet est particulièrement sensible, alors que les banques font partie des principaux employeurs privés en France. Société Générale emploie à elle seule 56.000 salariés dans l'Hexagone.

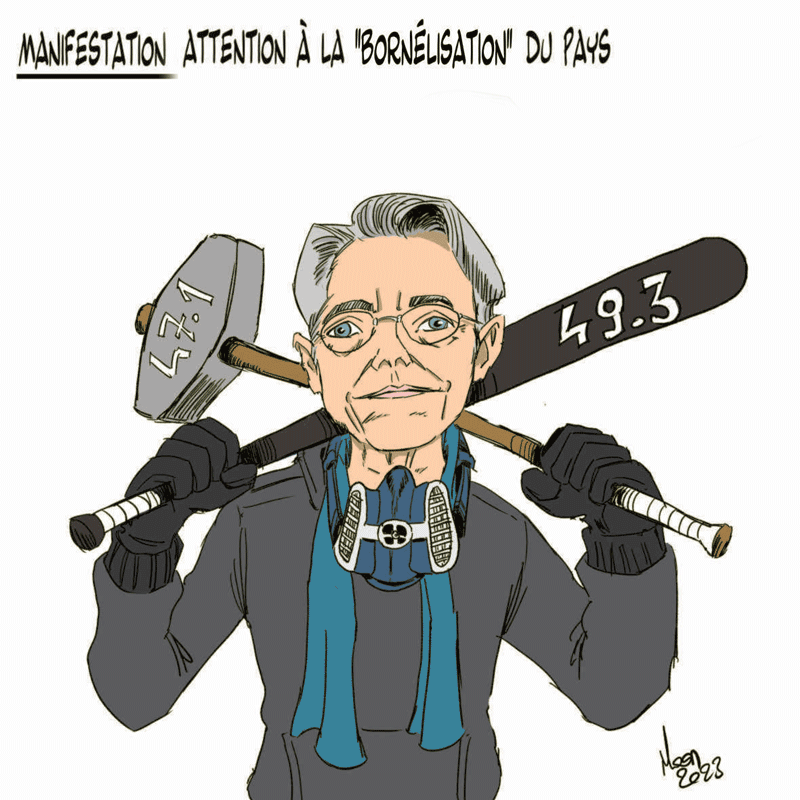

Dans le landerneau bancaire, les réponses du président de la République ont d'ailleurs surpris. « Ce n'est pas très moderne comme approche, et même assez conservateur, de se mêler de la stratégie des entreprises privées », s'étonne un banquier parisien. Qui rappelle que les gouvernements ne sont pas enclins aux grands rapprochements depuis la crise de 2008. « Même la consolidation domestique bancaire est très mal perçue par l'Etat ». En témoigne l'hostilité affichée la semaine dernière par le gouvernement espagnol face à la tentative de rachat hostile de BBVA sur son compatriote Sabadell.

Echelle européenne A quelques semaines des élections européennes, prévues le 9 juin, et alors que la France souhaite relancer le projet d'union des marchés de capitaux, Emmanuel Macron considère cependant que le renforcement de l'intégration financière dans l'Union est crucial pour la prospérité du bloc européen.

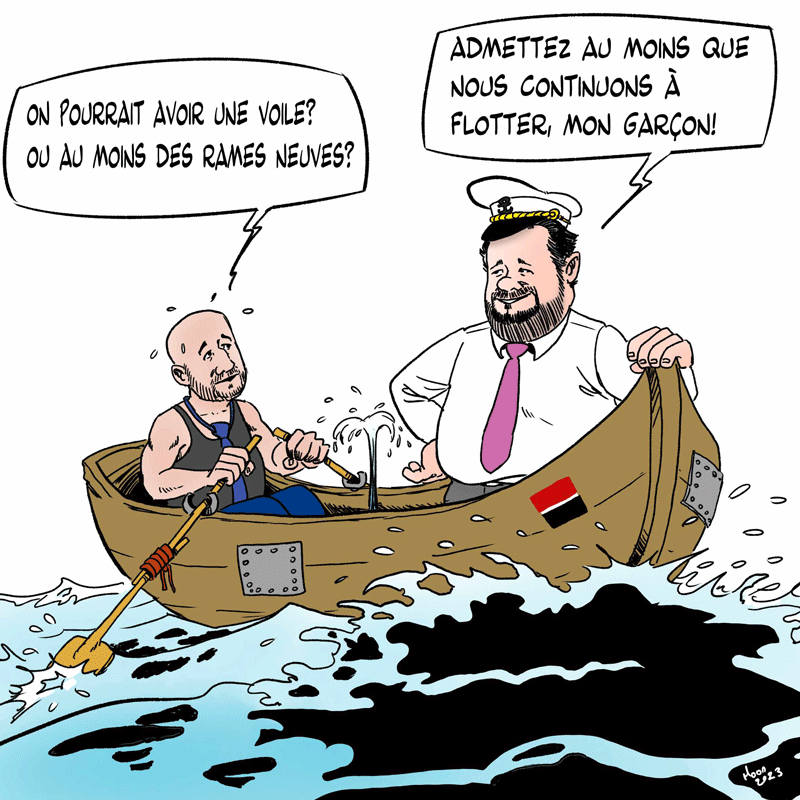

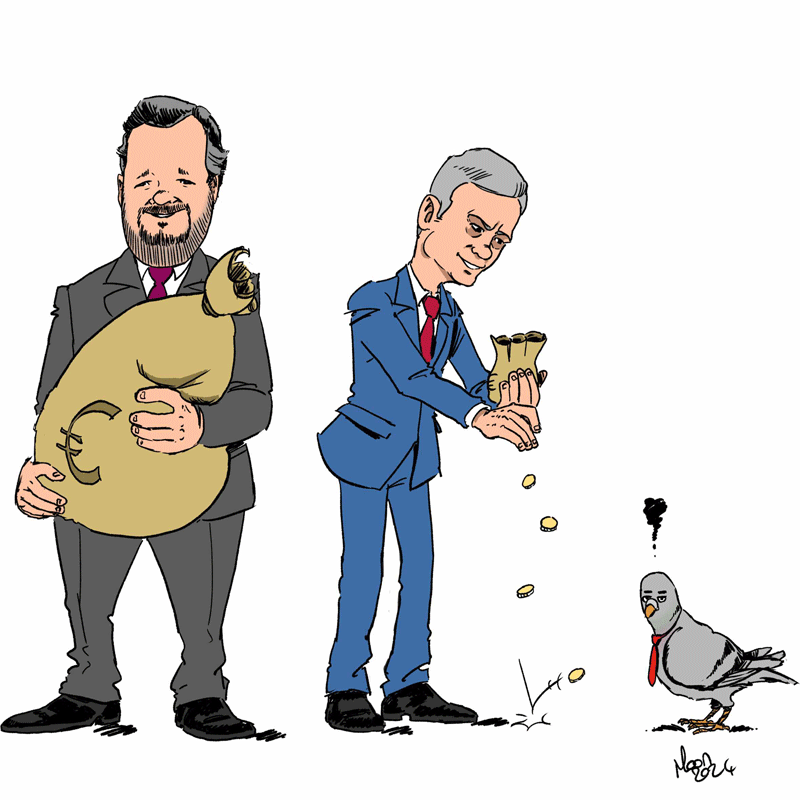

« Traiter en tant qu'Européens signifie qu'il faut consolider en tant qu'Européens, a-t-il confié à Bloomberg. Nous devons maintenant ouvrir cette boîte et proposer une approche de marché unique qui soit beaucoup plus efficace ». « Le chef de l'Etat veut avancer sur les sujets d'intégration financière dans la zone euro, et pour cela il est prêt à donner des gages, à être transparent. Venant du pays qui possède les plus grandes banques de l'Union, c'est important, décrypte un bon connaisseur du milieu bancaire français. Mais à la fin des fins, je ne suis pas sûr que la France laisse échapper une de ses banques ». Si le président de la République n'exclut pas qu'une banque française puisse être rachetée, il estime surtout que les acteurs tricolores pourraient être à l'origine du mouvement de consolidation. BNP Paribas demeure la principale banque de la zone euro, avec un bilan de 2.700 milliards d'euros et une capitalisation de 80 milliards d'euros. Après avoir cédé sa filiale Bank of the West en Californie, elle est d'ailleurs à la tête d'un pactole de plusieurs milliards d'euros, qu'elle s'emploie à utiliser de façon prudente, via des rachats d'actions et de petites acquisitions ciblées, comme le rachat récent d'une participation dans l'assureur belge Ageas. Son patron Jean-Laurent Bonnafé martèle qu'il ne veut pas acheter de banque. Mais pour Emmanuel Macron, l'incapacité de BNP Paribas à réaliser des fusions transfrontalières soulève « plusieurs questions ». En plaidant pour une consolidation bancaire, le chef de l'Etat rejoint le souhait de la Banque centrale européenne (BCE), qui a longtemps poussé pour des rapprochements entre grandes banques de l'Union, afin de créer des établissements capables de rivaliser avec des géants comme l'américain JP Morgan. Interrogé mardi lors d'un colloque, le directeur général délégué du Crédit Agricole, Jérôme Grivet, a reconnu que « l'Europe [avait] besoin de banques plus grosses et plus puissantes », notamment sur les activités de banque d'investissement.

Des freins qui demeurent Cependant, les freins à cette consolidation demeurent importants. Ils sont d'abord politiques, mais aussi réglementaires. « L'union bancaire reste inachevée, et cela pose problème notamment en termes de circulation des capitaux et de transfert des liquidités d'un pays à l'autre », explique Jérôme Legras, directeur de la recherche chez Axiom AI.

La constitution de géants bancaires pourrait également avoir pour conséquence d'augmenter les exigences en capital de la part des régulateurs, soucieux de préserver la stabilité financière dans la région. UBS bataille actuellement pour limiter la facture imposée par le gouvernement helvétique un an après le rachat en urgence de Credit Suisse. « Macron met la charrue avant les boeufs. Son message ne devrait pas s'adresser aux banques, mais bien au superviseur et aux régulateurs. C'est le sujet de la réglementation qu'il faut d'abord traiter si l'on veut favoriser la consolidation », suggère une source bancaire. Nul doute que les autorités concernées ont aussi reçu le message. ?

Règles de Bâle : pas avant les Etats-Unis

Emmanuel Macron veut que l'Europe attende les Etats-Unis avant d'appliquer les règles prudentielles de Bâle. « Tant que ces principes ne sont pas mis en oeuvre par les concurrents américains, ils ne devraient pas être mis en oeuvre par les concurrents européens, a-t-il déclaré à Bloomberg. Sinon, cela tue la prise de risque, car ces réglementations empêchent nos banques d'investir en actions, ce qui est exactement ce dont nous avons besoin. » Au terme d'un long processus, l'Union européenne s'est engagée à transposer le troisième volet des accords de Bâle à partir de 2025. De leur côté, les superviseurs américains n'ont pas finalisé leur travail de transposition.

Romain Gueugneau avec Anne Drif et Thibaut Madelin