CONNEXION

Connexion INTRANET

A partir de l’Intranet de la Société Générale vous pouvez vous connecter avec votre matricule et votre mot de passe Sésame.

Connexion INTRANET

A partir de l’Intranet de la Société Générale vous pouvez vous connecter avec votre matricule et votre mot de passe Sésame.

Page 1 sur 3

Connexion INTERNET

Derniers Articles

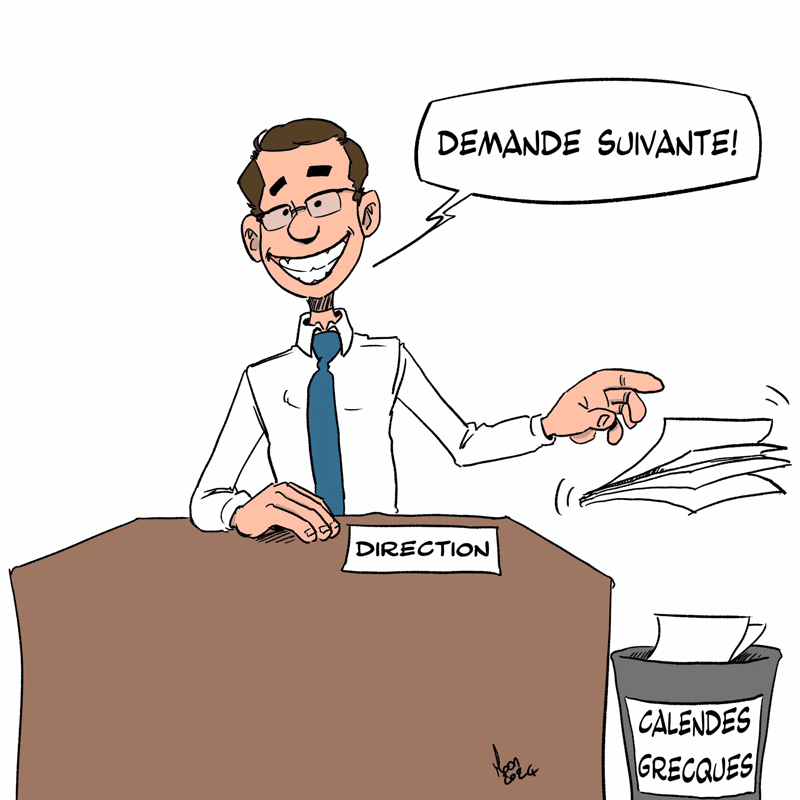

- Après la mobilisation du 25 mars, la direction va recevoir les syndicats ! 10 Avril 2025 Ecrit le jeudi, 10 avril 2025 09:37 Dans Grève

- Flash Info Grève Drif NORD Ecrit le mardi, 01 avril 2025 15:49 Dans DRIF Nord

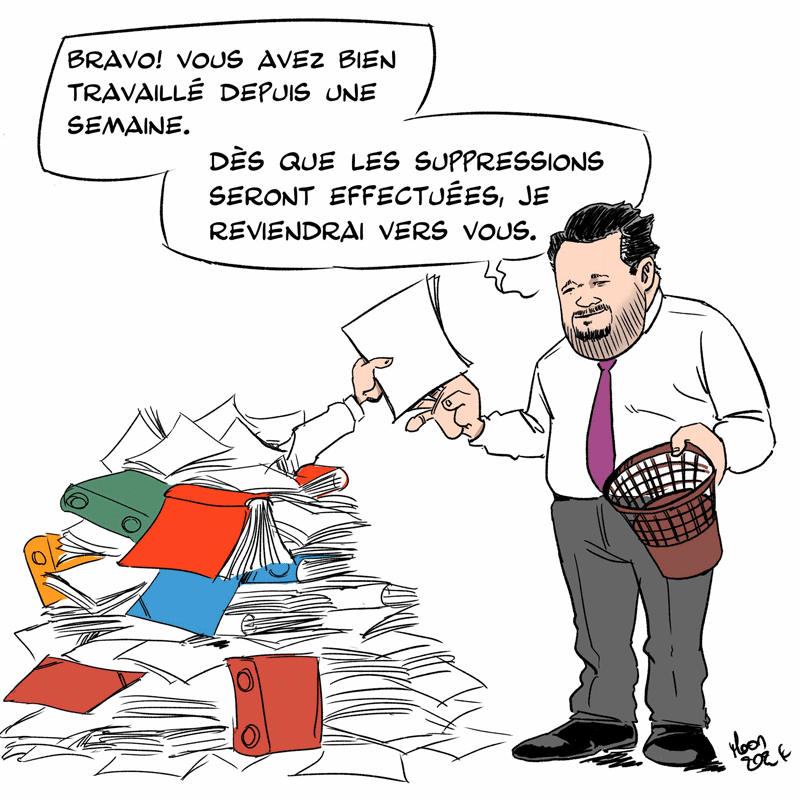

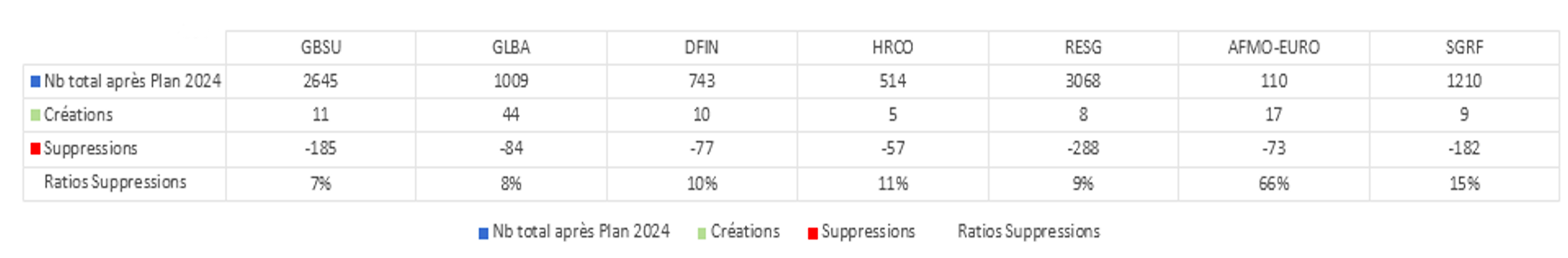

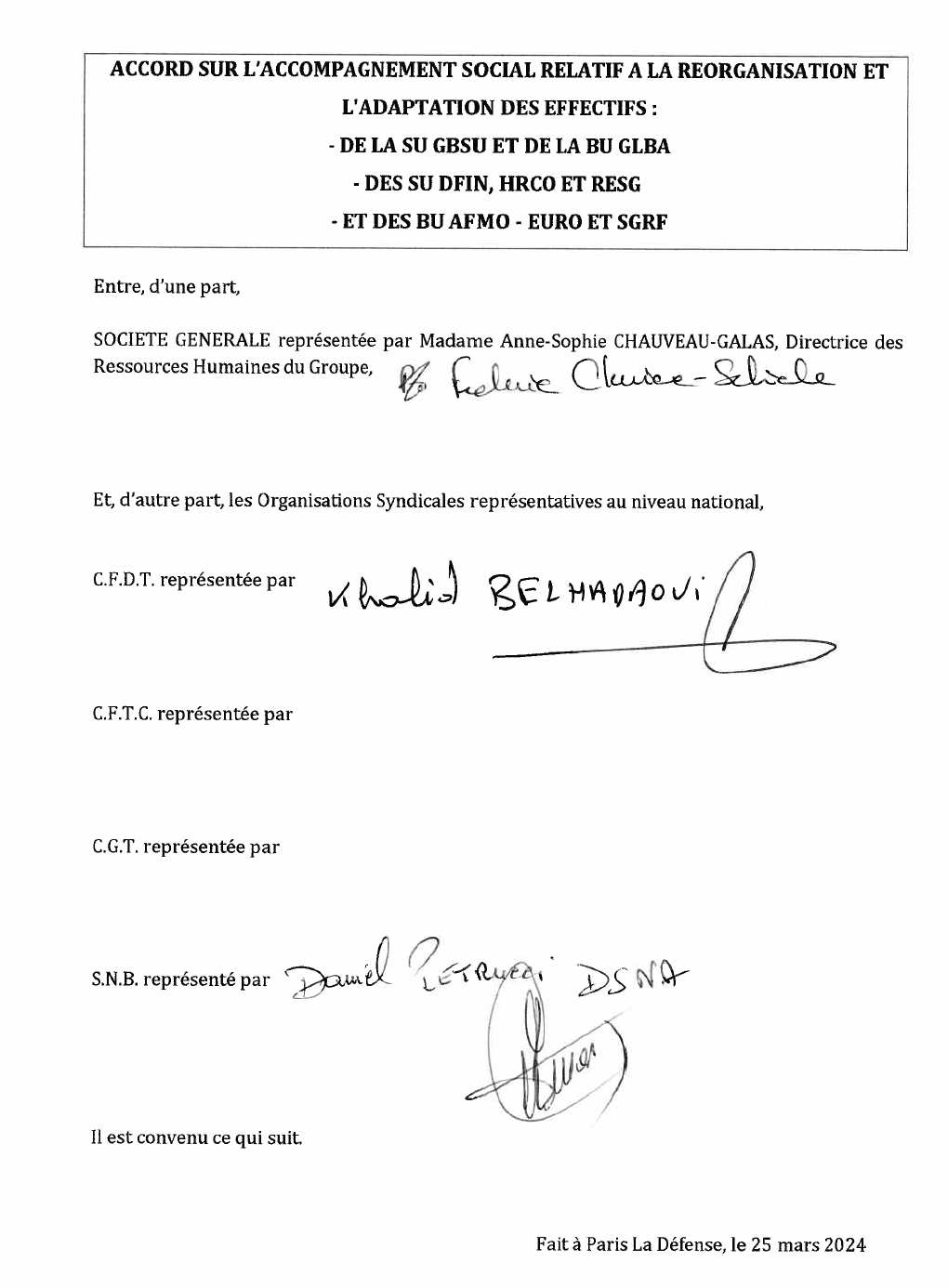

- Dernier point de suivi du plan RCC des Centraux 2024-2025 Vendredi 28 mars 2025 Ecrit le lundi, 31 mars 2025 15:53 Dans d - Emploi

- Lettre envoyée à Slawomir KRUPA ce jour par les 4 Organisations Syndicales - le 28 mars 2025 Ecrit le vendredi, 28 mars 2025 15:38 Dans Grève

- Logement, quoi de neuf pour les salariés SG ? 27 Mars 2025 Ecrit le jeudi, 27 mars 2025 09:36 Dans CSEC - 9 Sous-commission Logement

- Lettre de soutien aux grévistes de la part de la Roumanie, l'Espagne, l'Allemagne, l'Italie, le Luxembourg, la République Tchèque - 24 mars 2025 Ecrit le lundi, 24 mars 2025 10:47 Dans Grève

- SG AURA - Teams intersyndicale du 21 mars 2025 - Grève du 25 mars 2025 Ecrit le vendredi, 21 mars 2025 22:55 Dans CSE SG-AUVERGNE RHONE ALPES

- INFO GREVE 25 MARS 2025 DRIF NORD Ecrit le vendredi, 21 mars 2025 10:22 Dans DRIF Nord

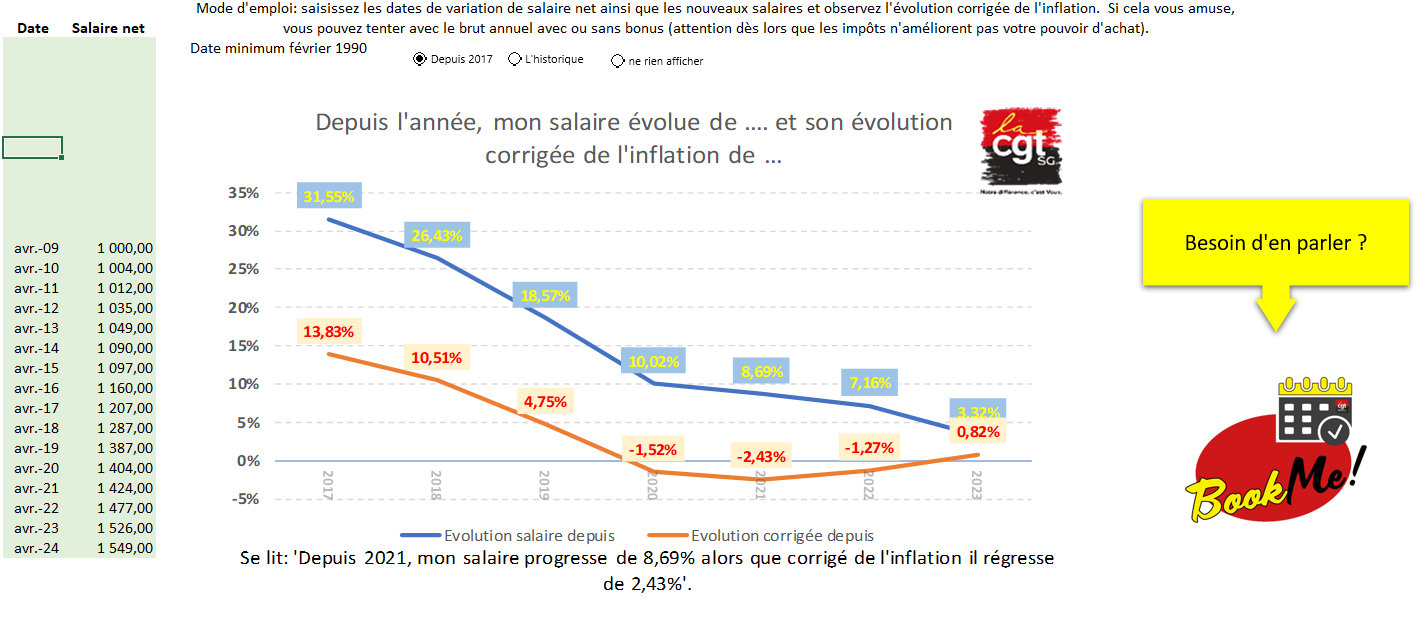

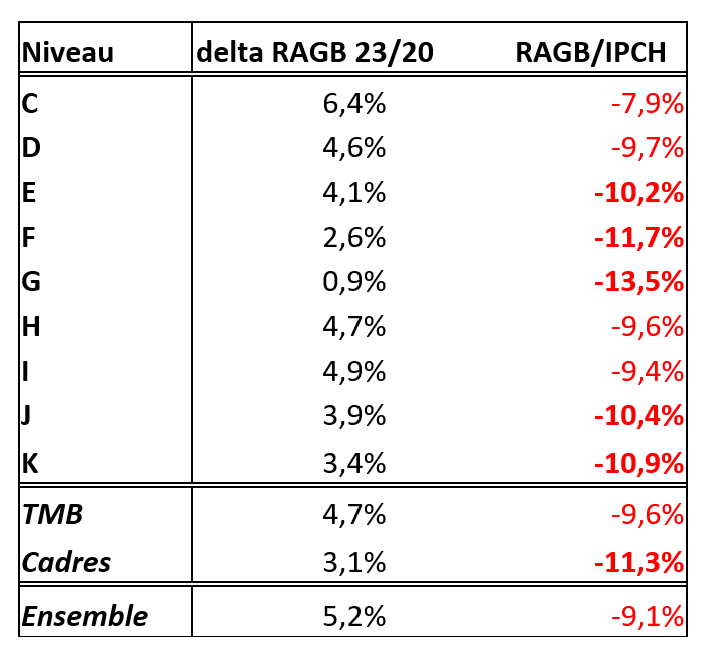

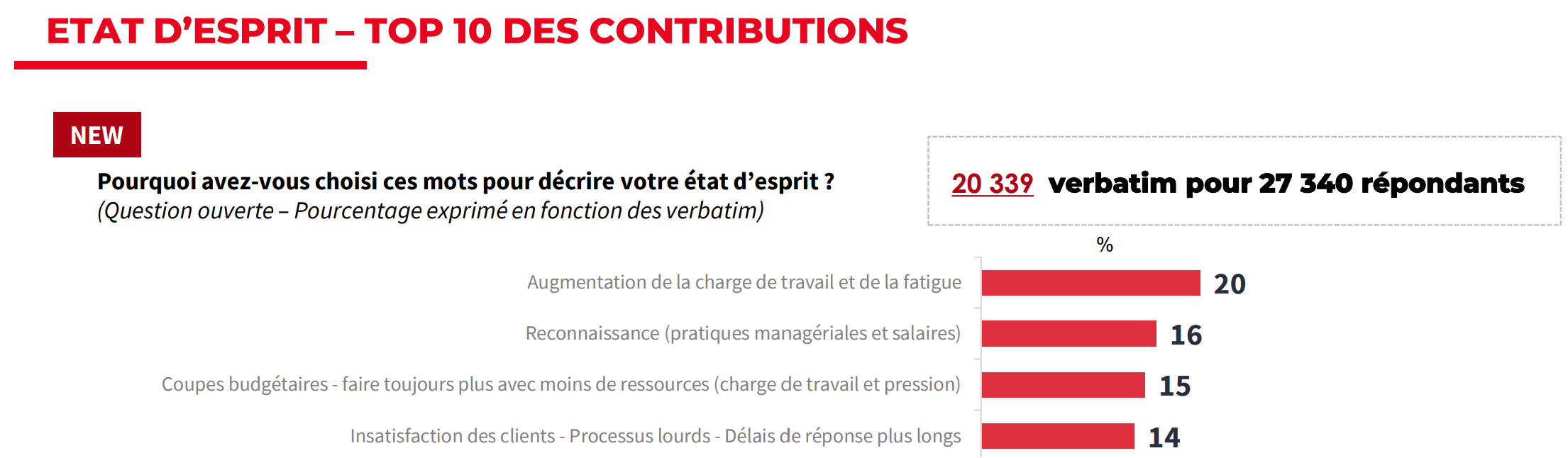

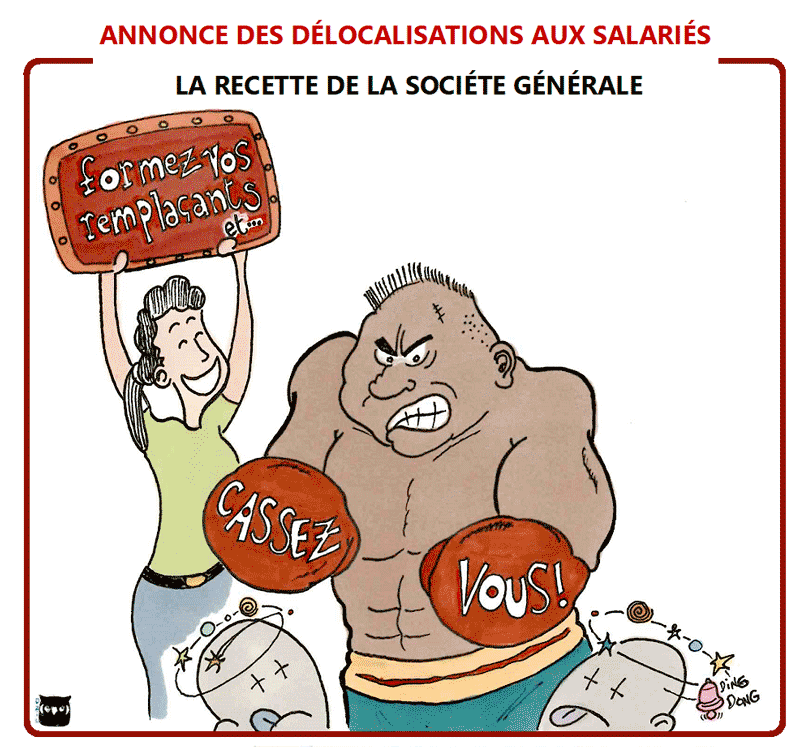

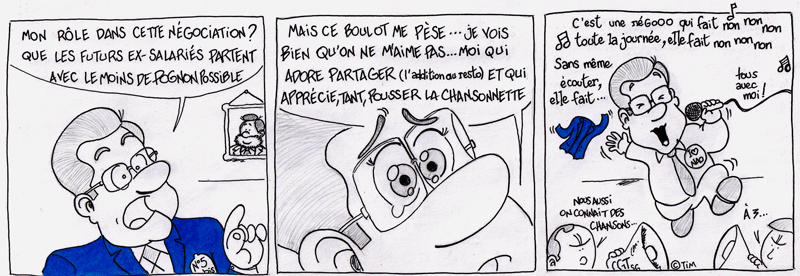

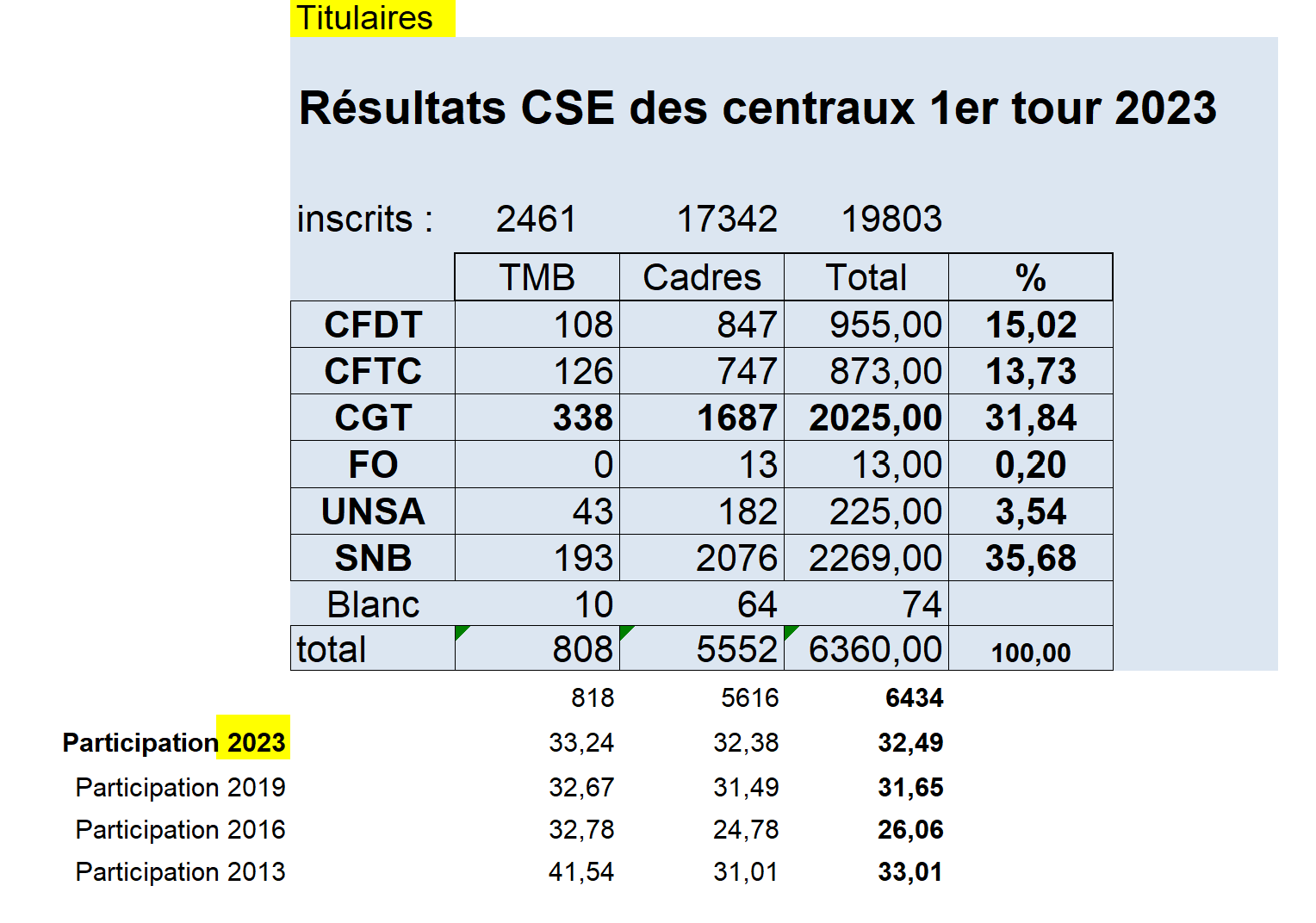

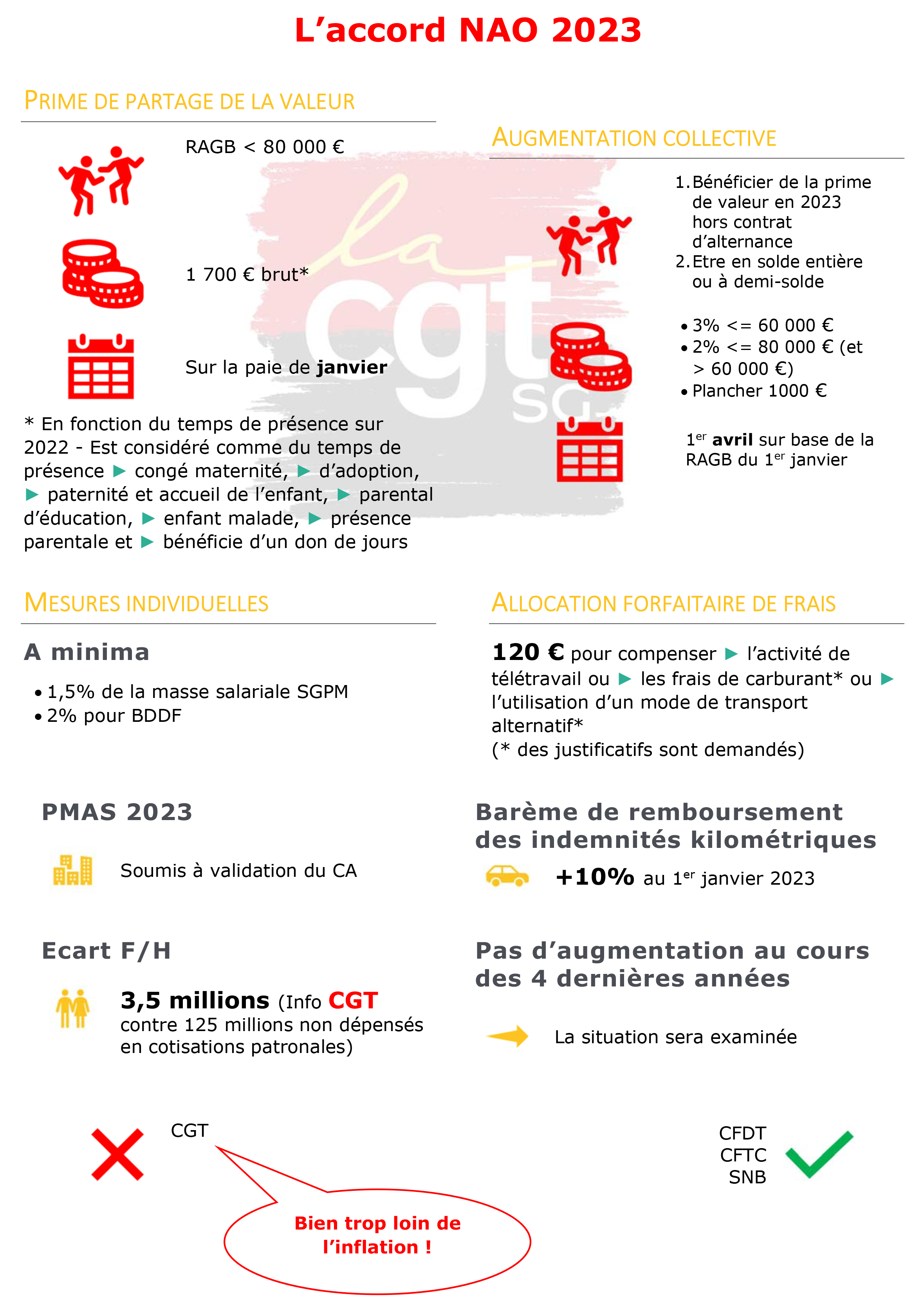

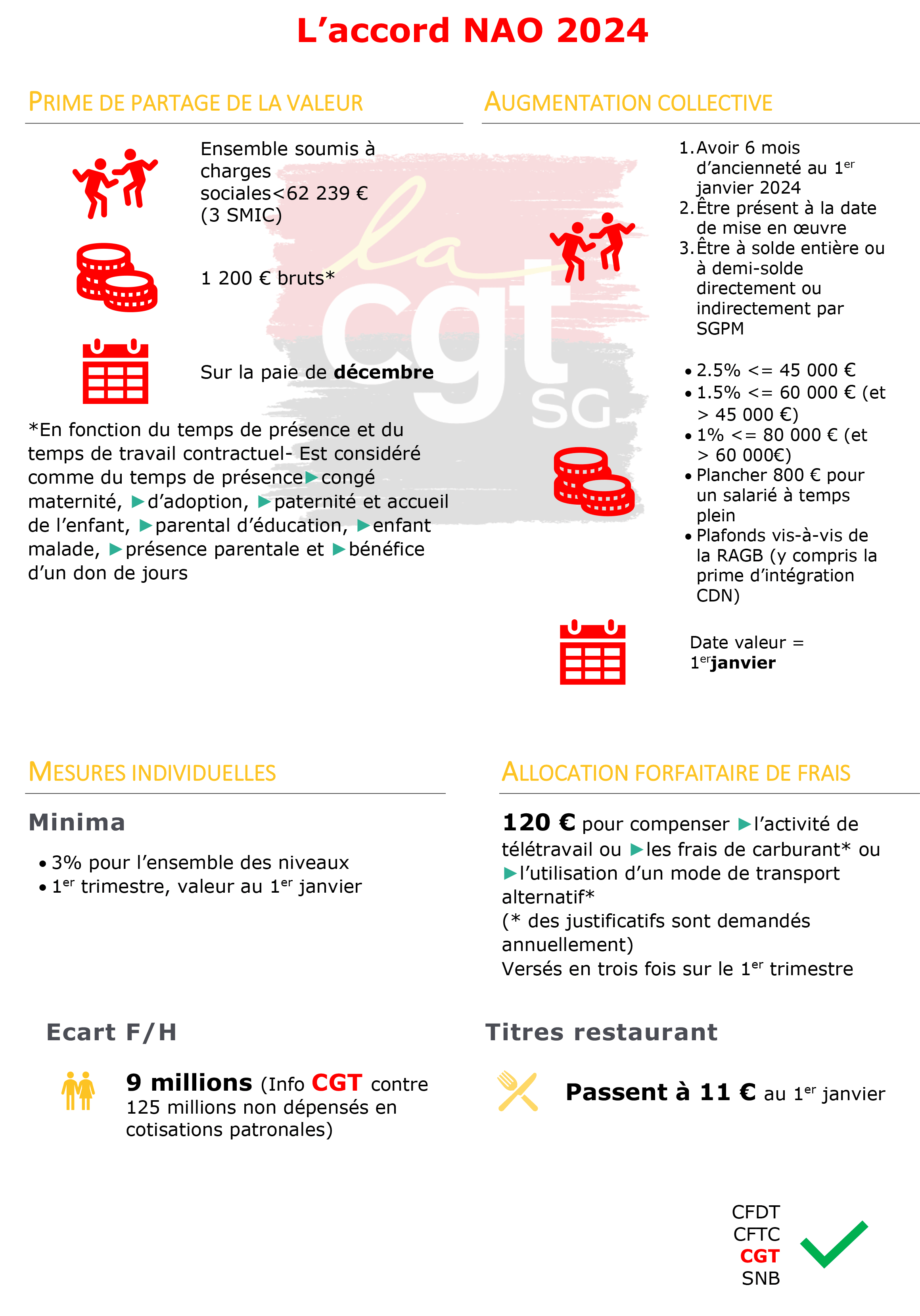

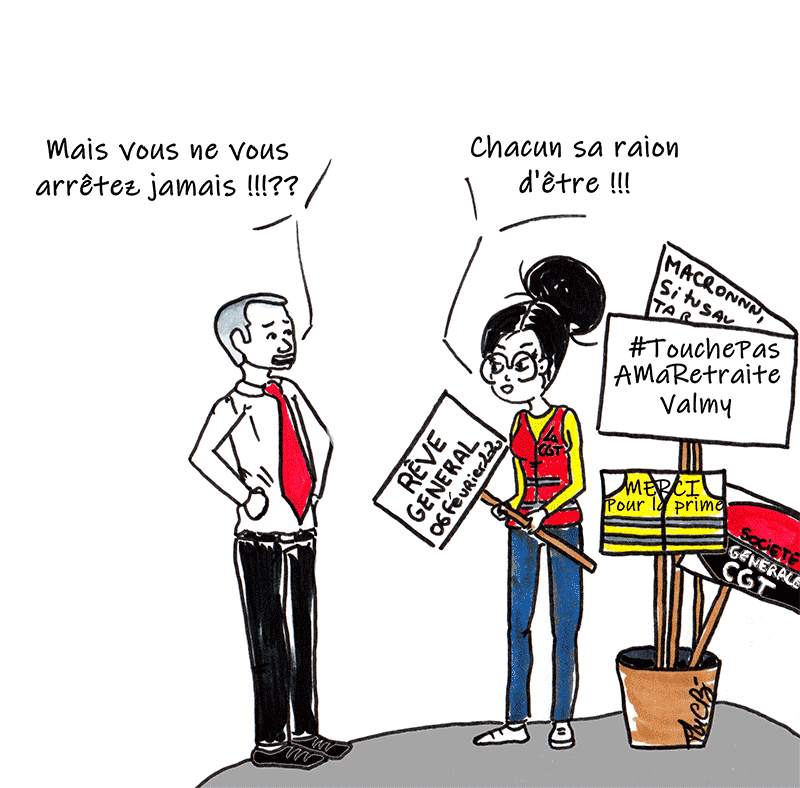

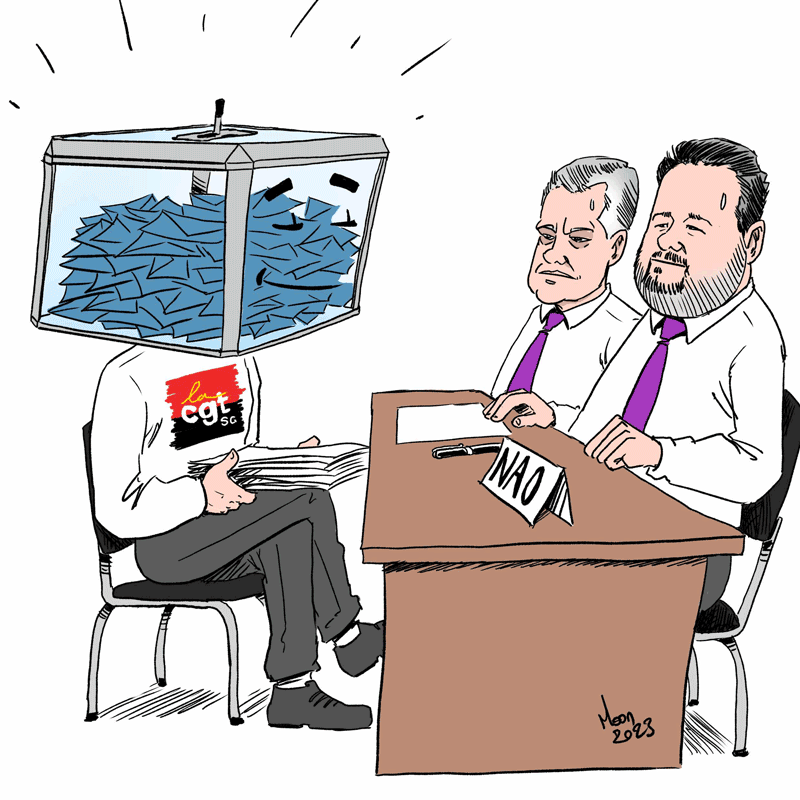

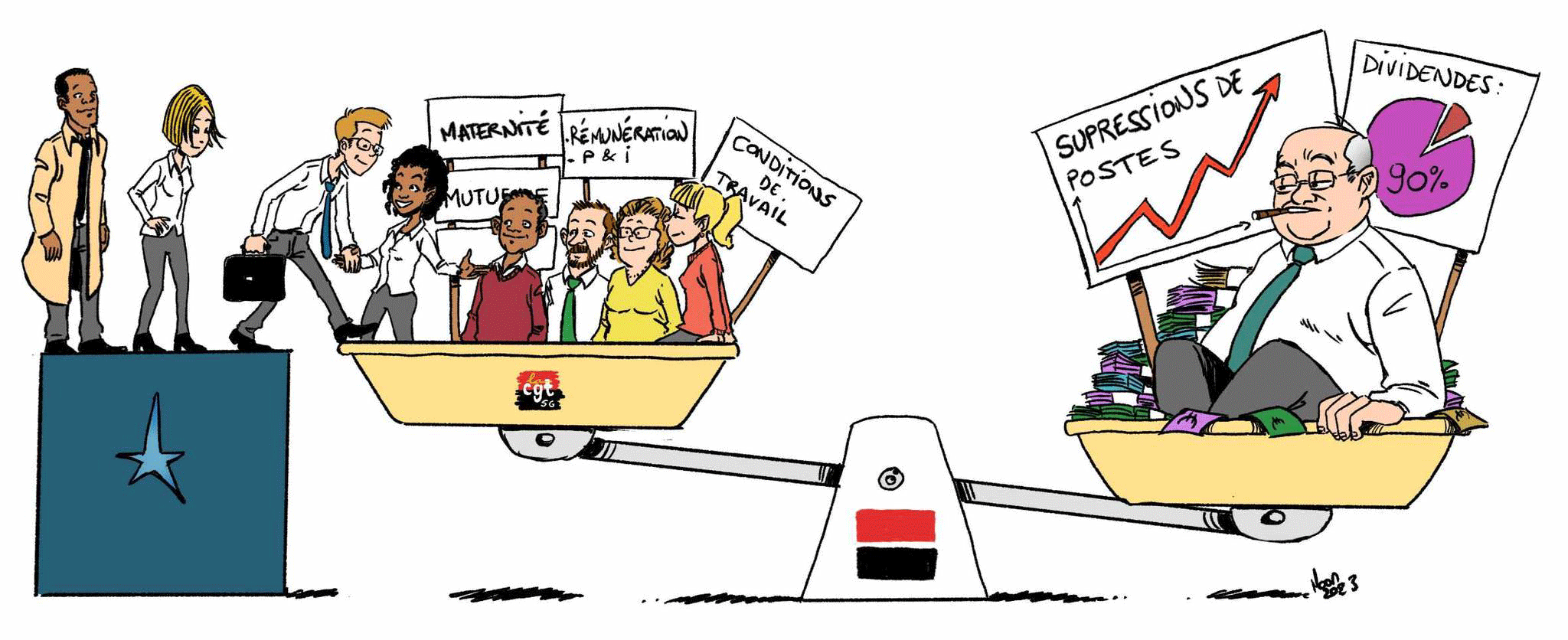

- Strip : Pourquoi faut il faire grève ? 20 Mars 2025 Ecrit le jeudi, 20 mars 2025 15:40 Dans 1 - Salaire / NAO

- TOUS EN GREVE LE 25 MARS 2025 ! Ecrit le lundi, 17 mars 2025 11:04 Dans DRIF Nord

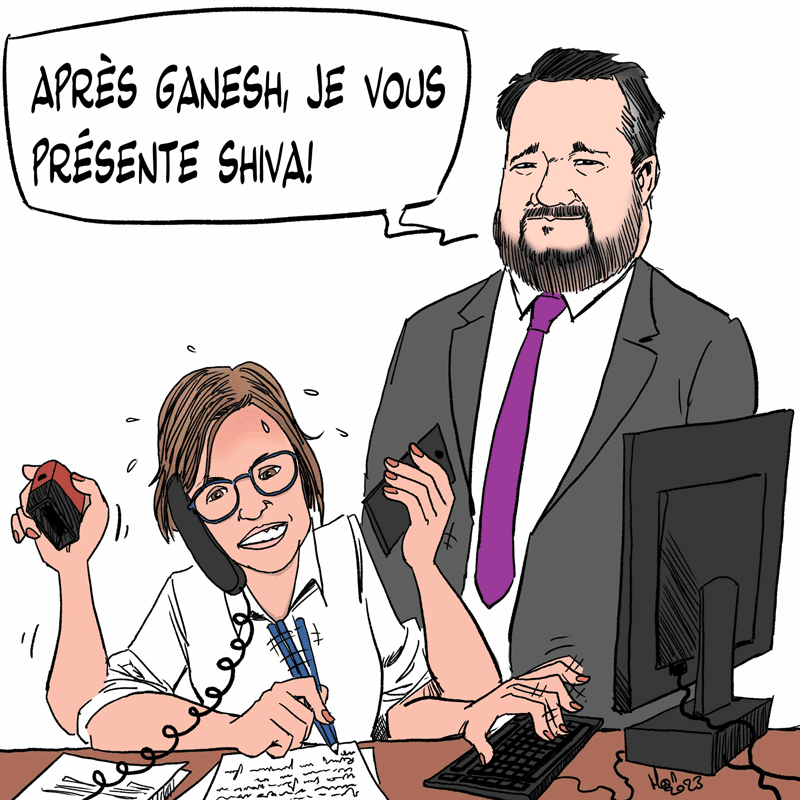

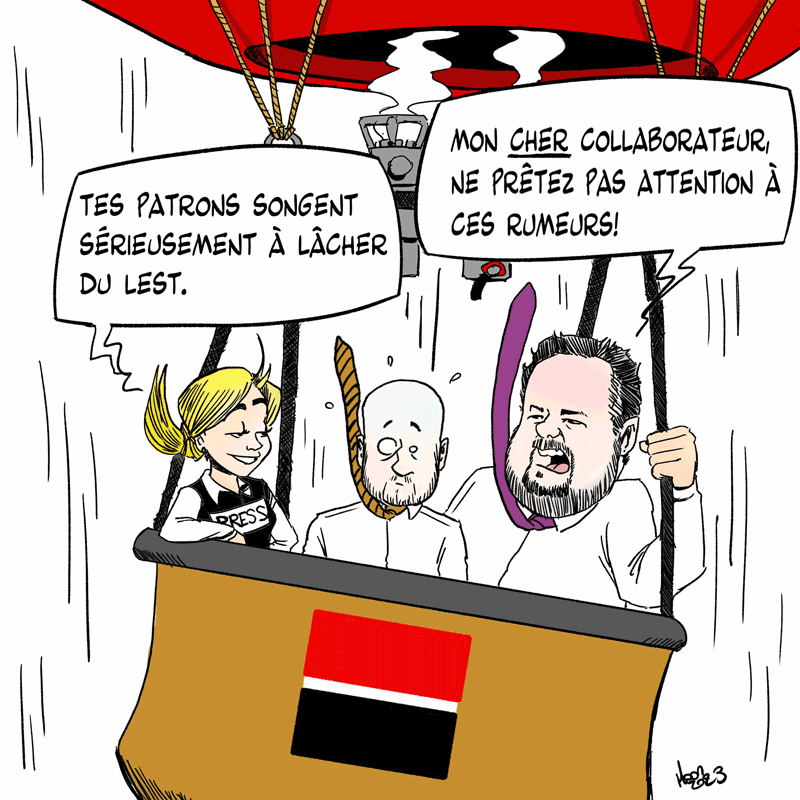

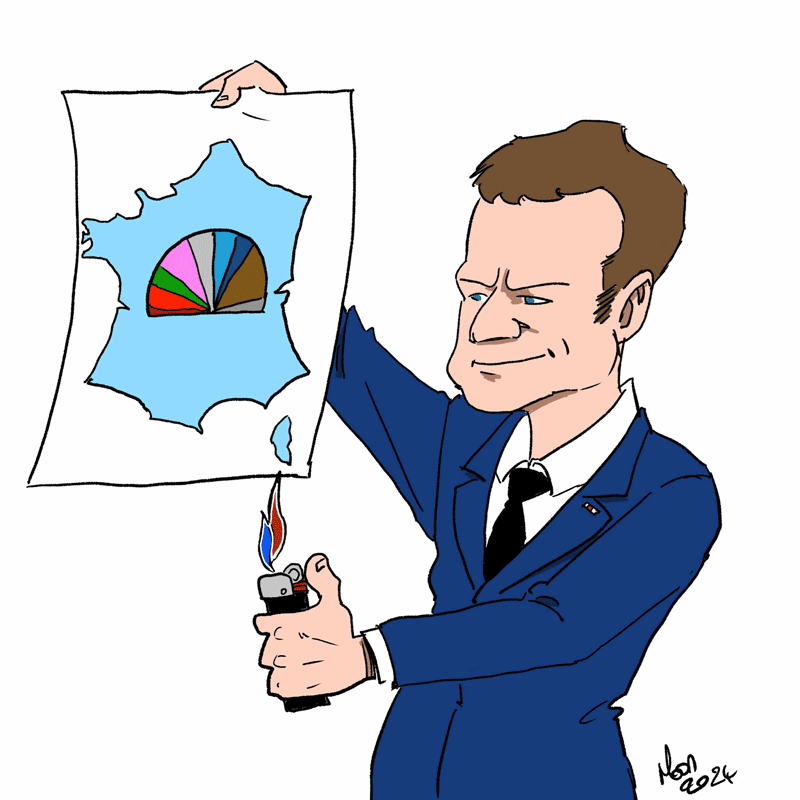

- Les infos du 13 Mars 2025 : La cuisse de Jupiter - 25 Mars 2025 - Emploi : prochain plan ? Ecrit le jeudi, 13 mars 2025 11:54 Dans Infos 2025

- CSEE Centraux - Compte-rendu de la réunion ordinaire des 5 et 6 mars 2025 Ecrit le lundi, 10 mars 2025 13:20 Dans b - CSE Services centraux

- Le harcèlement moral institutionnel - Option - 17 février 2025 Ecrit le jeudi, 06 mars 2025 17:35 Dans c - Conditions de travail (télétravail, Qvtc, stress, harcèlement, agile, etc)

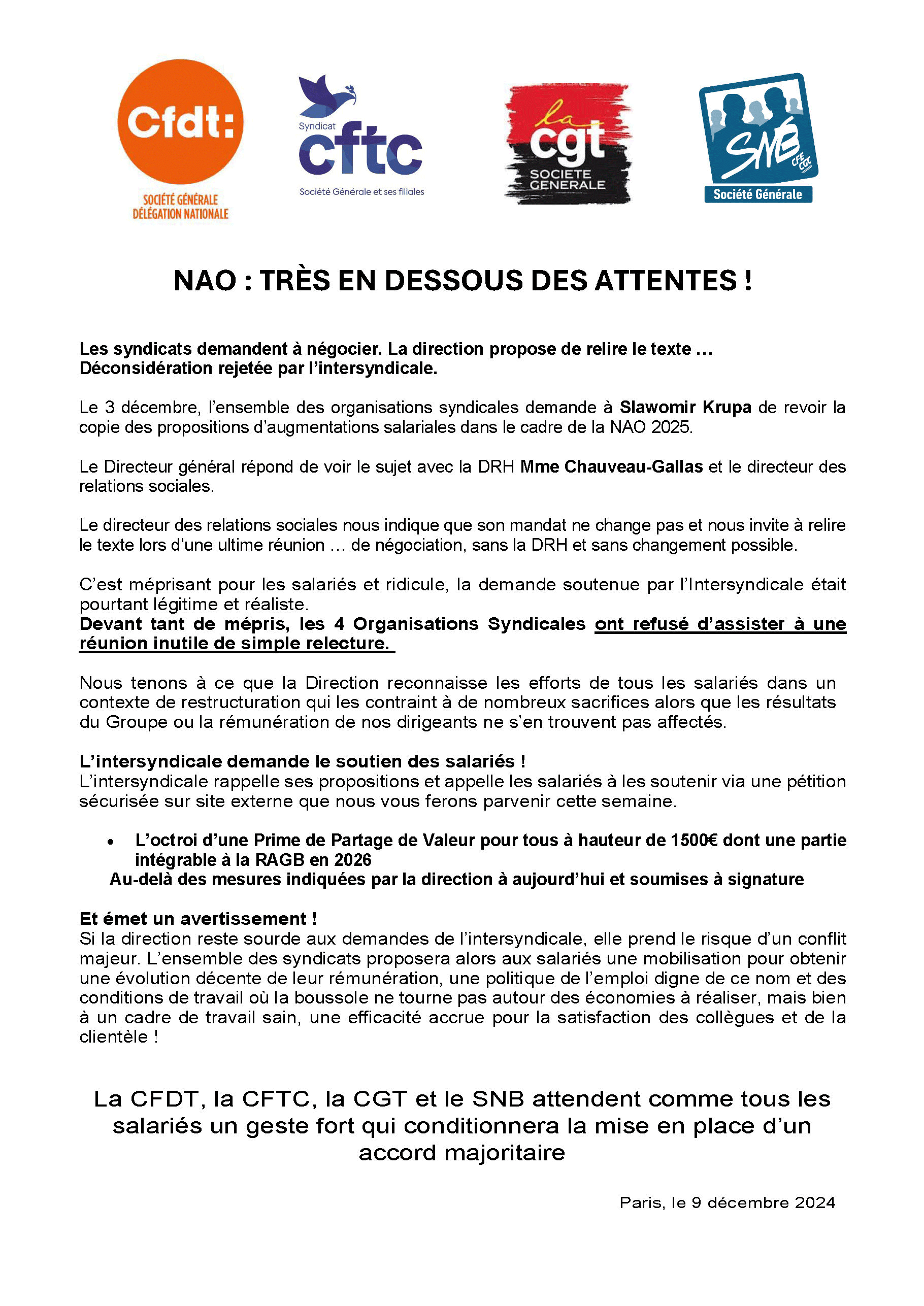

- Appel de l'intersyndicale à la mobilisation le Mardi 25 mars 2025 Ecrit le jeudi, 06 mars 2025 16:06 Dans 1 - Salaire / NAO

- Communiqué intersyndical à 8 pour le #8mars Ecrit le mardi, 25 février 2025 10:35 Dans 5 - Violences faites aux femmes

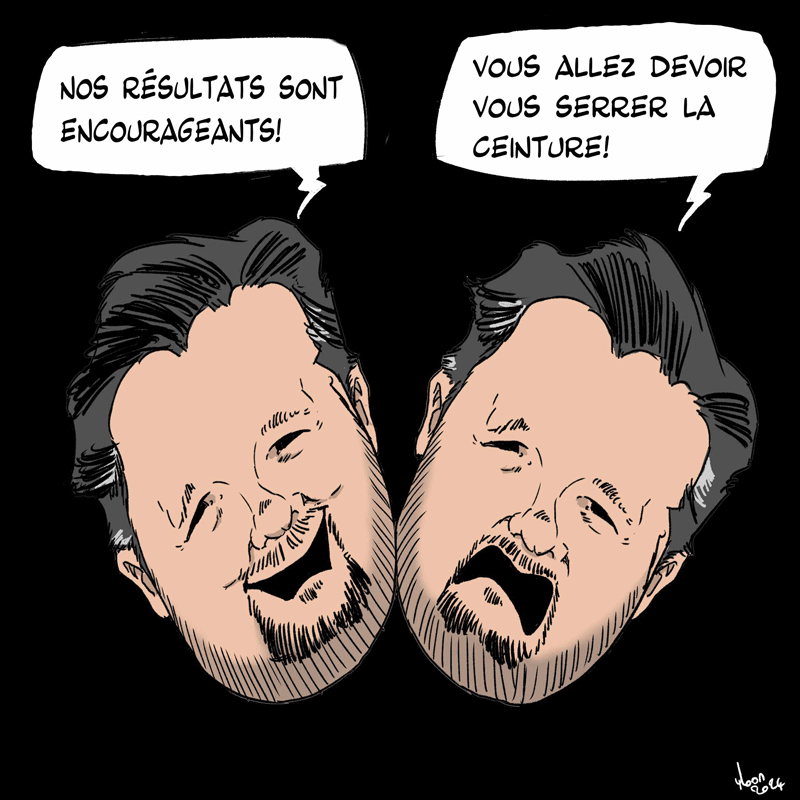

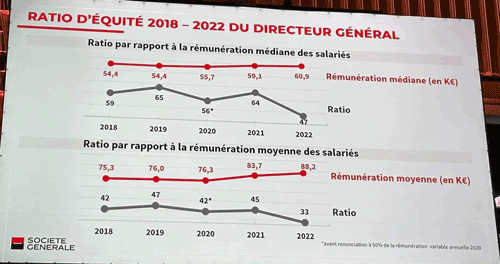

- Les infos du 12 Février 2025 : En bonne et due forme - Zigzags et Top/down - La méthode Ecrit le mercredi, 12 février 2025 16:12 Dans Infos 2025

- CSEE Centraux - Compte rendu de la réunion ordinaire des 10 et 11 février 2025 Ecrit le mercredi, 12 février 2025 11:40 Dans b - CSE Services centraux

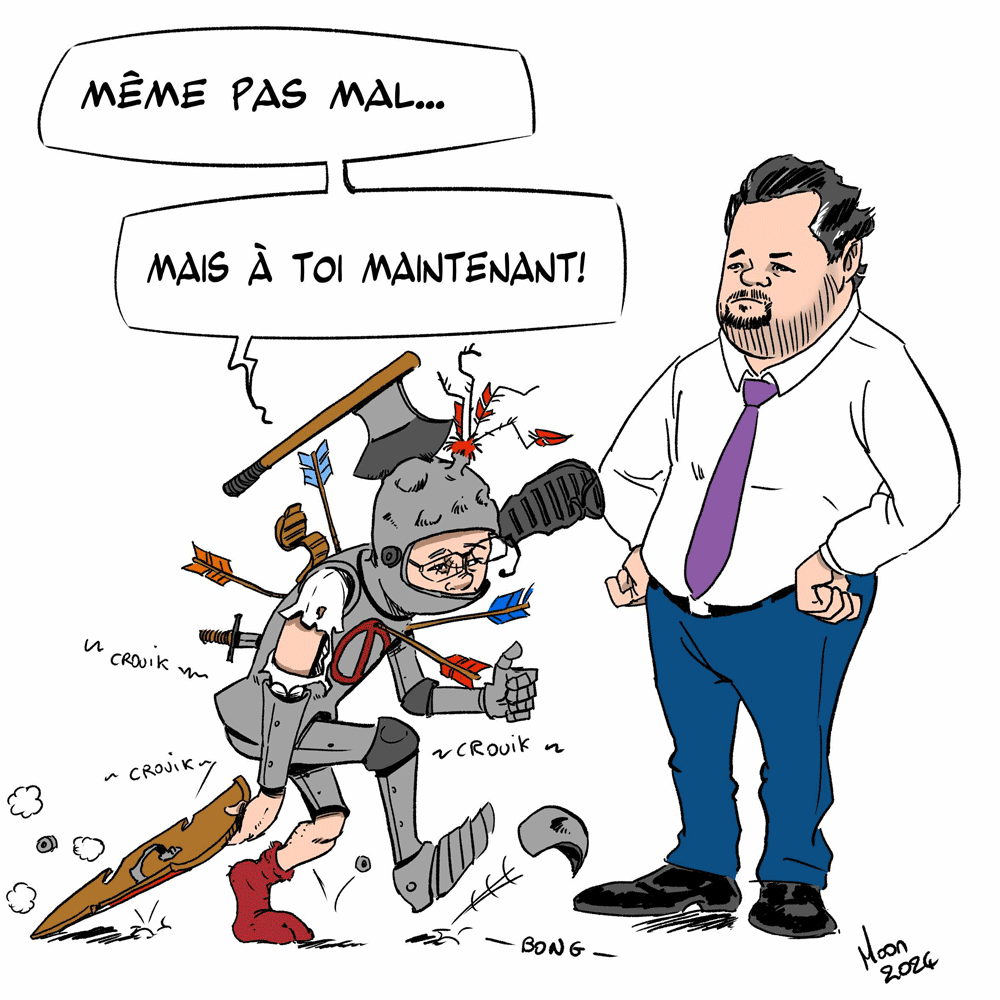

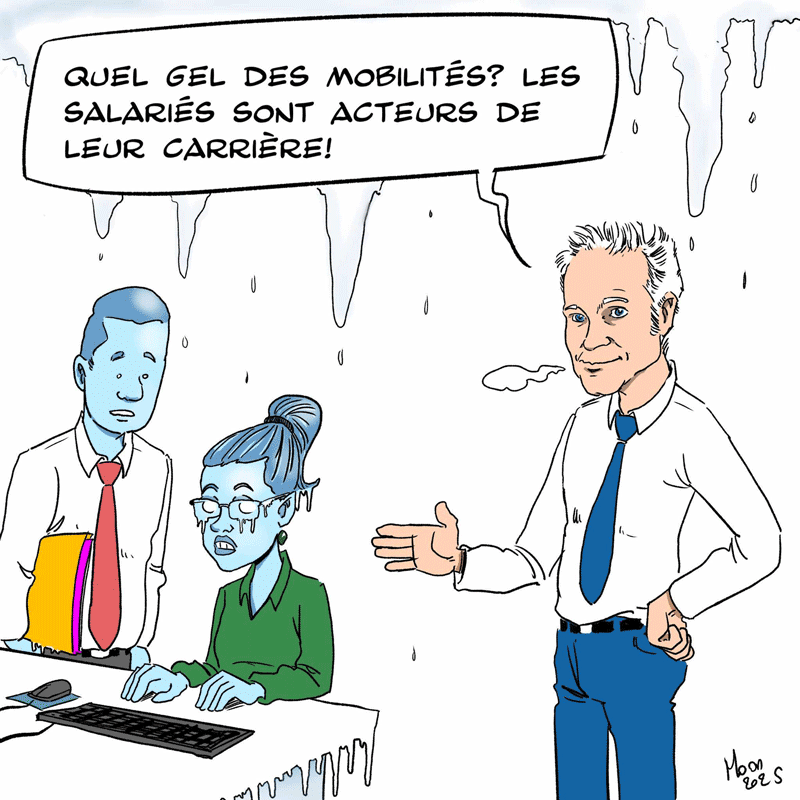

- Intersyndicale : La balle est dans le camp de la Direction… 11 Février 2025 Ecrit le mardi, 11 février 2025 14:02 Dans 2 - Actualités de l'entreprise

- CSEE SCP du 10/02/25 : CR CGT Consultation relative à l’évolution de la BU PRIV en France Ecrit le mardi, 11 février 2025 10:51 Dans b - CSE Services centraux

- Les infos du 7 Février 2025 : Partagés ! - Objectifs SMART ? - Emploi : c'est qui l'avenir ? Ecrit le vendredi, 07 février 2025 13:50 Dans Infos 2025