De la responsabilité de la gouvernance - 19 janvier 2021 |

|

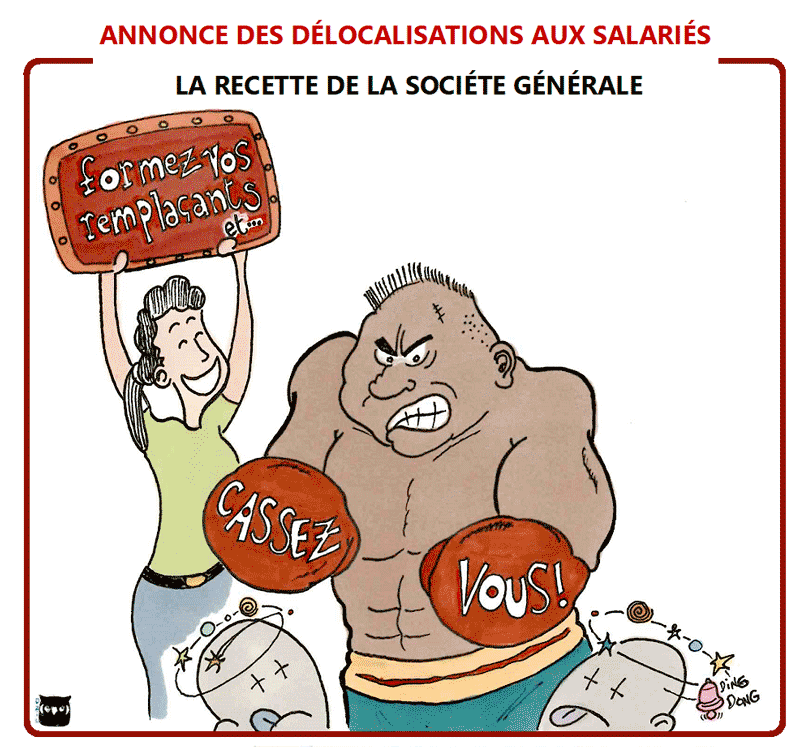

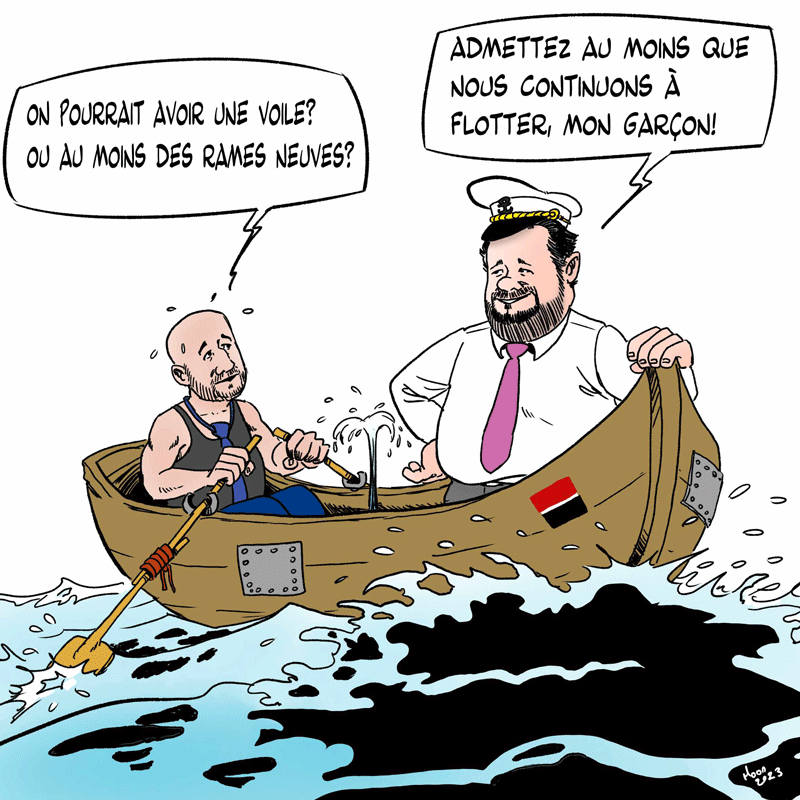

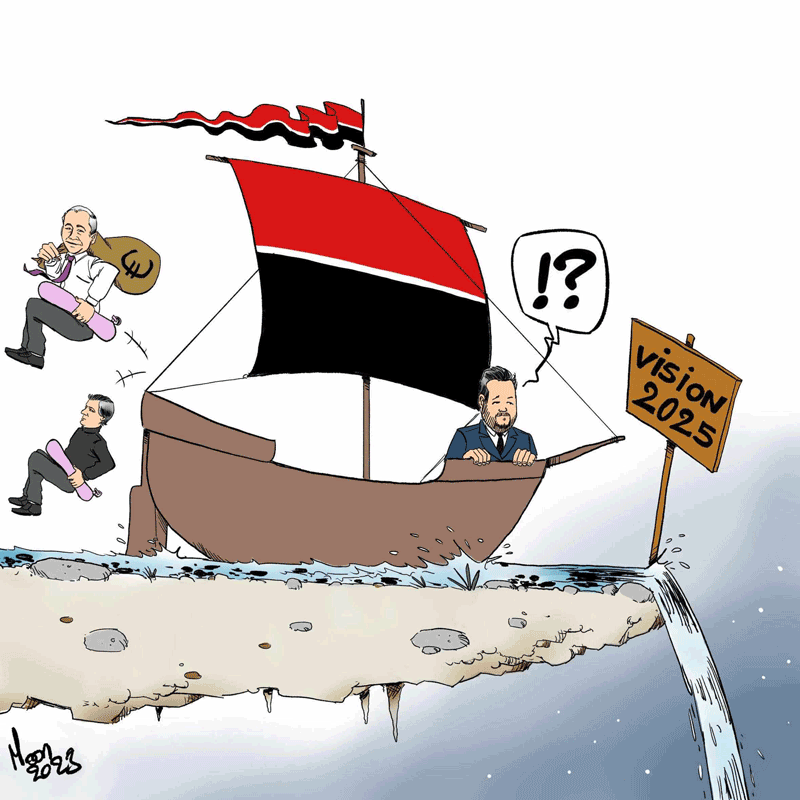

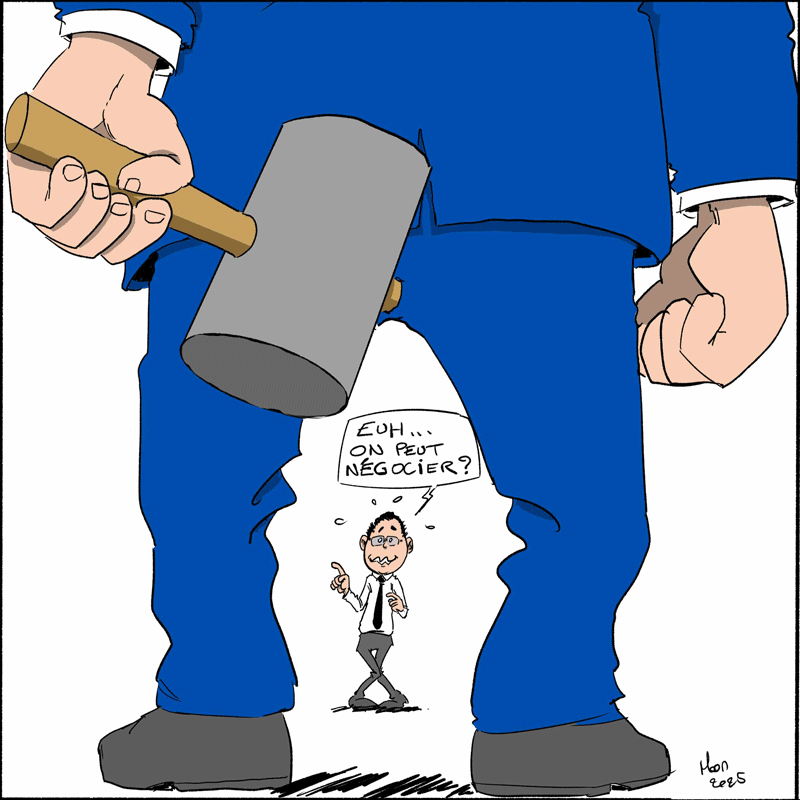

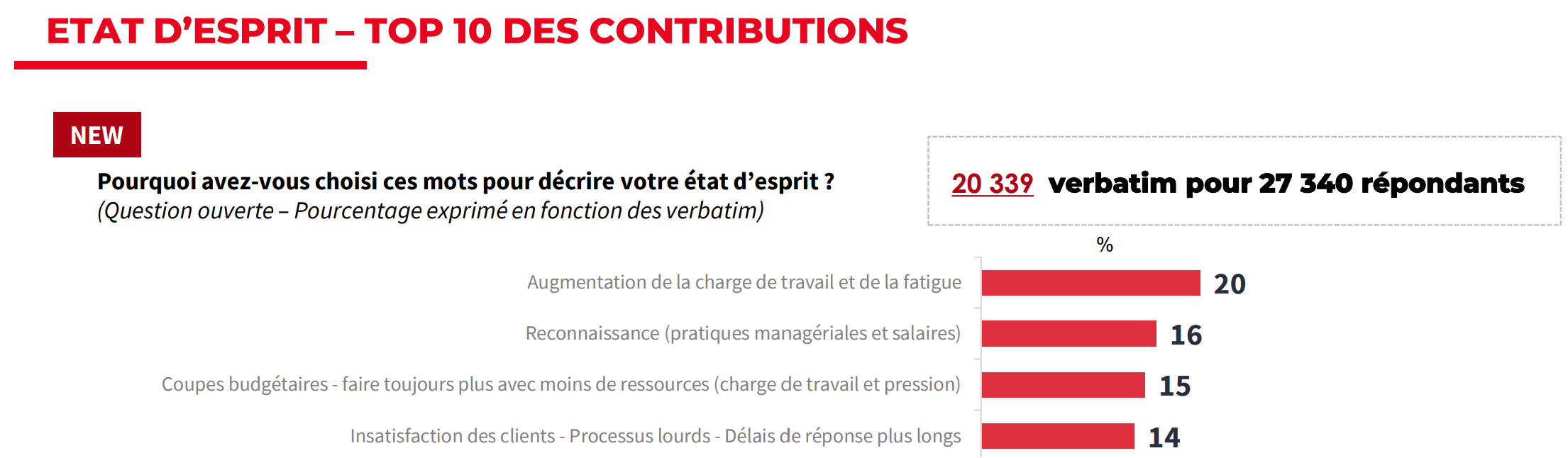

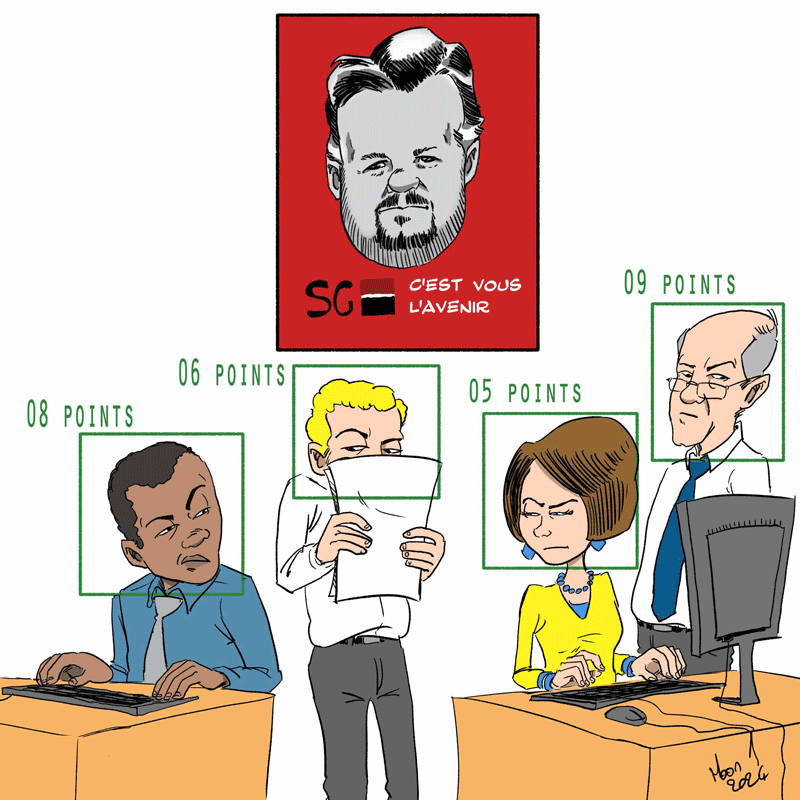

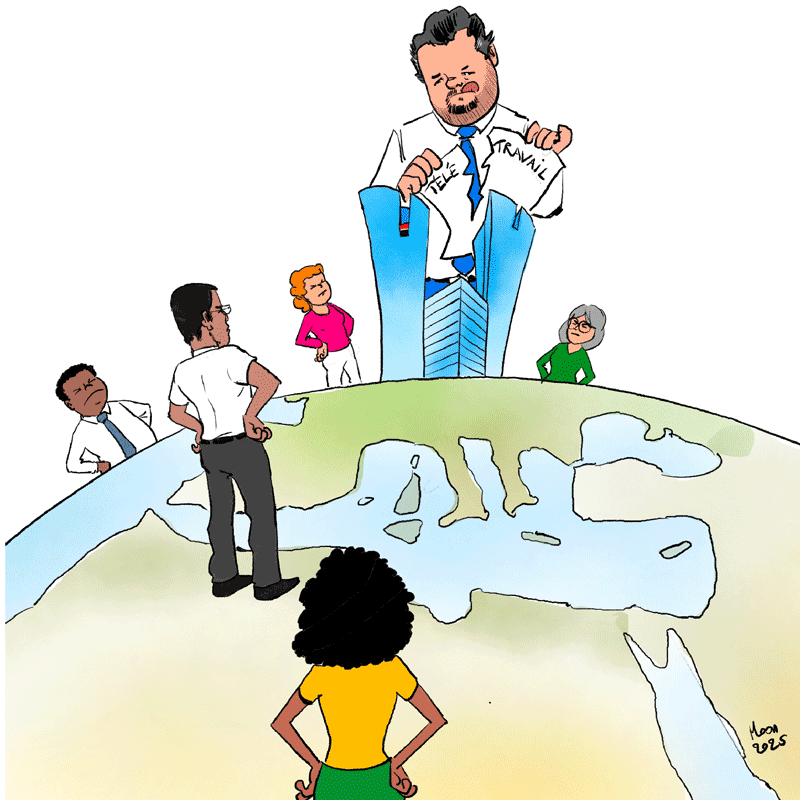

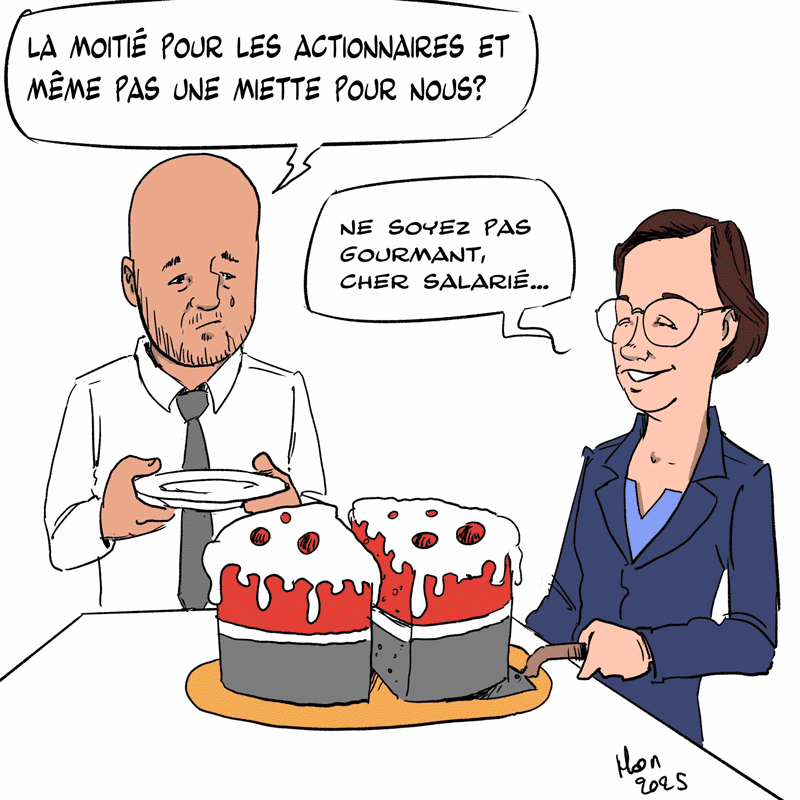

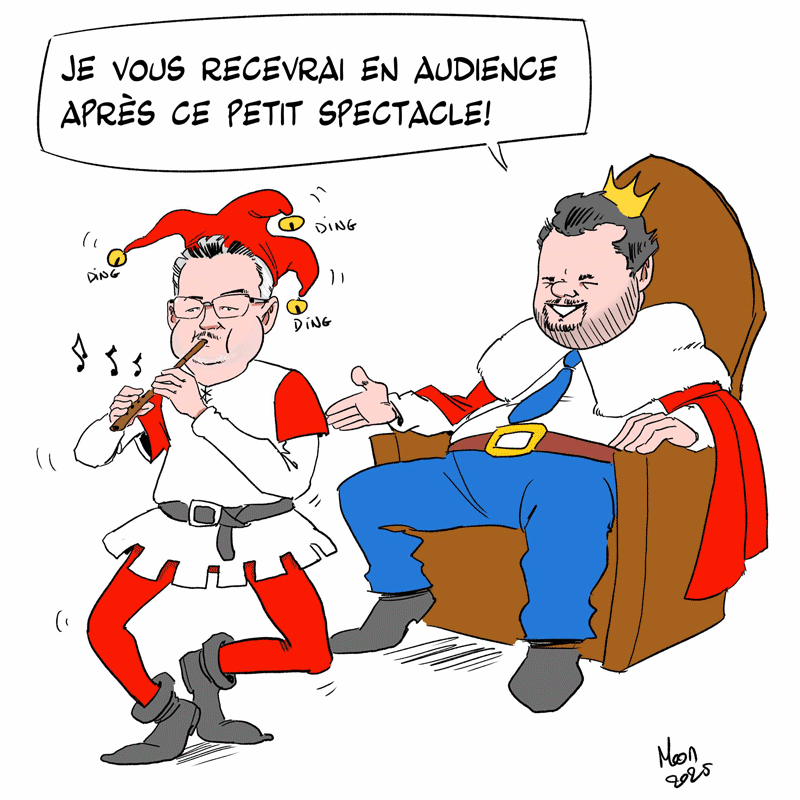

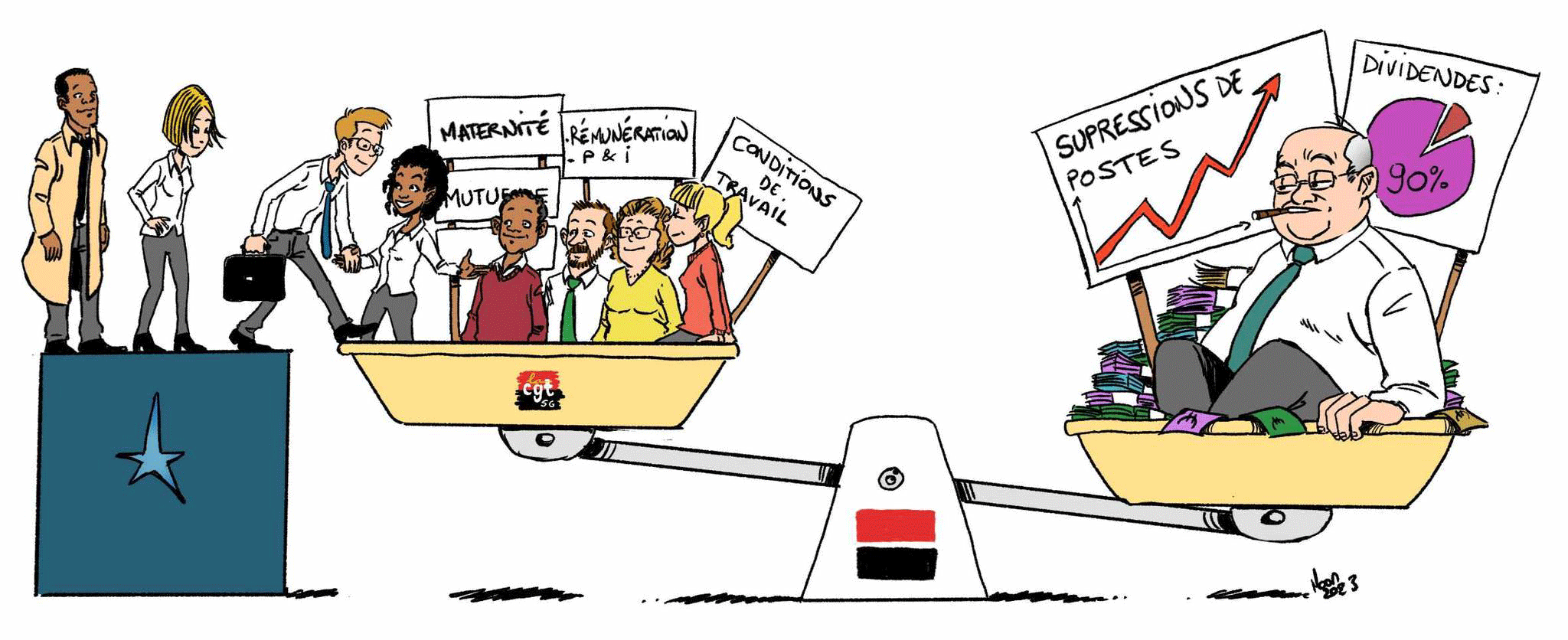

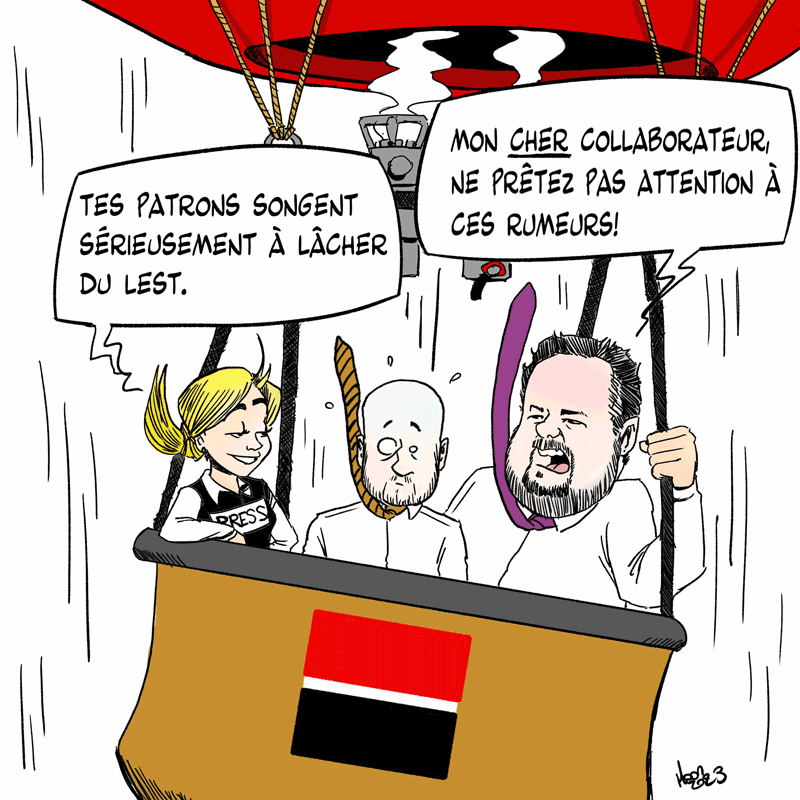

Les fiascos sont-ils inévitables ? Existe-t-il un lien entre la suppression du savoir-faire chez Sanofi (400 postes en moins en recherche développement), l’absence de vaccin français et le désastre auquel on assiste sur le sujet ? Ces questions traversent tous les grands Groupes et pointent cruellement le rôle de leur Conseil d’Administration. Côté SG et notamment Waam, pendant l'élection de vos représentants au Conseil d’Administration (CA) de la banque, une information et une rumeur persistante méritent de retenir votre attention. L’information d’abord : la direction va proposer la nomination d’un nouveau membre au CA en mai prochain. Il s’agit de Henri Poupart-Lafarge, PDG d’Alstom, polytechnicien et ancien camarade de Frédéric Oudéa au sein du cabinet de Nicolas Sarkozy en 1993-94. Un homme brillant sans doute, mais totalement étranger au domaine bancaire, déjà bien occupé par une entreprise en pleine restructuration et dont le cumul des fonctions de Président et de Directeur Général au sein d’Alstom dénote une conception assez peu moderne du gouvernement d’entreprise. Mais Frédéric Oudéa doit apprécier son appartenance aux mêmes réseaux que lui et son expertise des opérations capitalistiques de grande ampleur. En revanche, ce choix accentue l’entre-soi des instances dirigeantes de la banque avec le risque qu’elles demeurent figées dans le mode de pensée qui a amené tellement de décisions désastreuses au cours des 12 dernières années. Ce qui nous amène à la rumeur persistante, celle de la vente imminente de Lyxor à Amundi, Natixis ou tout autre acteur de la gestion d’actifs soucieux de se développer dans un secteur florissant. Pour la SG, en revanche, ce serait une retraite piteuse de plus. Comment en est-on arrivé là ? En 2007, le groupe SG comptait deux fleurons de la gestion d’actifs : la SGAM pour la gestion traditionnelle (300 milliards d’euros sous gestion) et Lyxor pour les gestions dites alternatives (hedge funds, fonds indiciels, etc.) qui comptaient alors près de 90 milliards d’euros sous gestion. La SGAM a été absorbée en 2009 au sein d’Amundi, pour le plus grand profit du groupe Crédit Agricole tandis que la part déjà réduite de la SG dans le nouvel ensemble était échangée en 2013 contre le contrôle total des activités de Newedge, largement liquidées depuis au fil des plans sociaux. Bref, au moment où la direction nous expliquait la nécessité de bien gérer les ressources rares que constituent le capital et les liquidités, elle sortait d’une activité rentable ne connaissant pas ce genre de souci pour se concentrer davantage sur des activités qu’elle a dû liquider à perte peu après… Et Lyxor pendant ce temps ? Après les ambitieuses déclarations faites en 2010, la direction générale s’en est désintéressée. Pas d’investissements conséquents ni de décisions stratégiques fortes qui auraient pu permettre à ce pionnier des ETFs et des fonds pilotés de bénéficier de la croissance exponentielle de ces produits au cours des 10 dernières années. D’économies de bout de chandelle en immobilisme, le seul horizon de la direction semble être, au bout du compte, d’essayer de vendre Lyxor au plus offrant afin d’essayer de convaincre la BCE de la laisser verser des dividendes… mais de négligence en négligence, il semblerait que la valeur marchande de la société de gestion se soit effritée. Si l’on en croit la presse, F. Oudéa espérait en tirer largement plus d’un milliard d’euros il y a encore 3 ans. Aujourd’hui les rumeurs font état de moins de la moitié. Ce n’est pourtant pas faute d’avoir tiré sur la corde pour faire briller les comptes, au risque de l’épuisement des salariés. C’est en ce sens que les candidats de la CGT pousseront au sein du Conseil d’Administration du Groupe si vous les y élisez. Assez de délocalisations forcenées, de départs non remplacés ou simplement de projets de développement tronqués faute de budget ! Et dans tous les cas de figure, nous demandons des engagements fermes sur l’emploi et les éventuelles conditions de reclassement ou de départ des salariés de Lyxor. L’exemple de nos collègues engloutis par le fiasco APTP lorsque leurs emplois ont été très rapidement expédiés invite à la plus grande vigilance. En matière de droits des salariés comme en matière de stratégie, il est impossible de s’en remettre aux membres actuels du Conseil d’Administration. Il faut exiger en cas de session des conditions indispensables pour que les salariés actuels ne subissent un sort trop répandu lors des sessions d’activités par la SG. Pour y faire entrer un peu d’humanité et de bon sens, votez pour les candidats CGT ! ... avant demain 14h00

|

Les fiascos sont ils inévitables ? - janvier 2021

Écrit par Philippe FOURNILInformations supplémentaires

- onesignal: 0

Dernier de Philippe FOURNIL

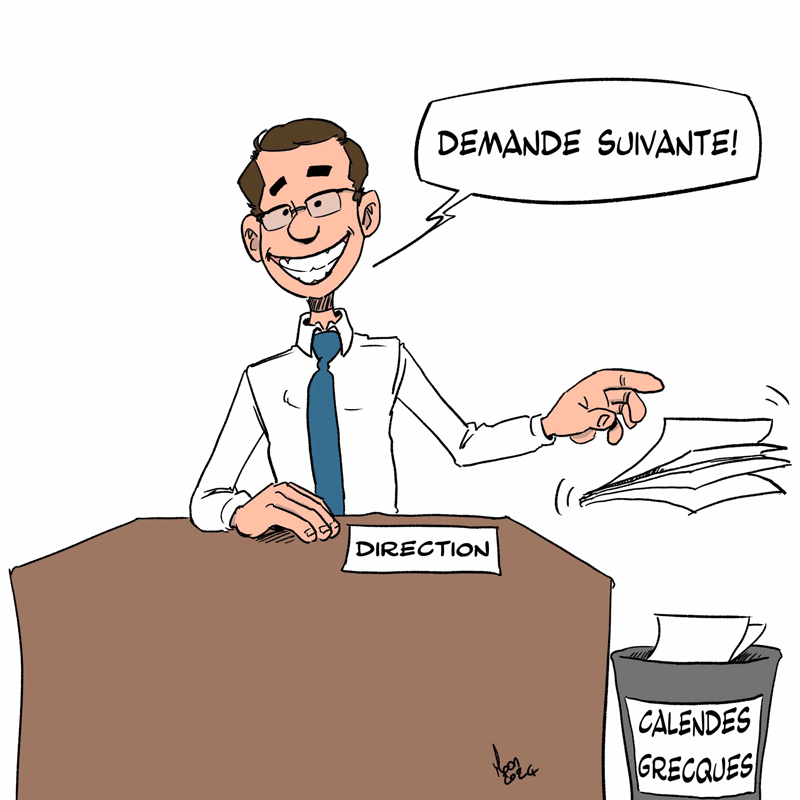

- Réunion plénière du CSEC - Décembre 2025

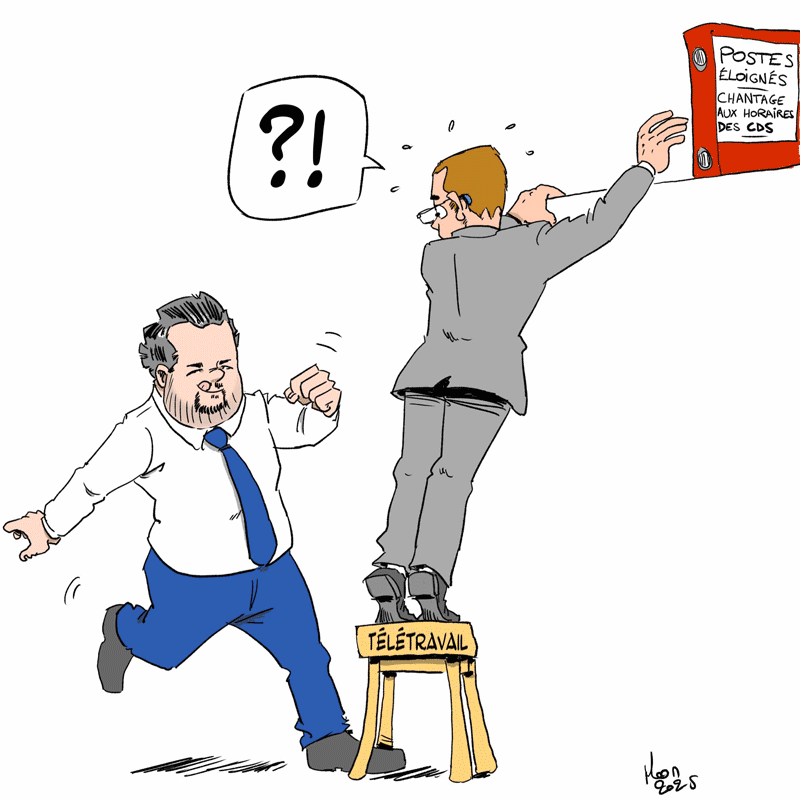

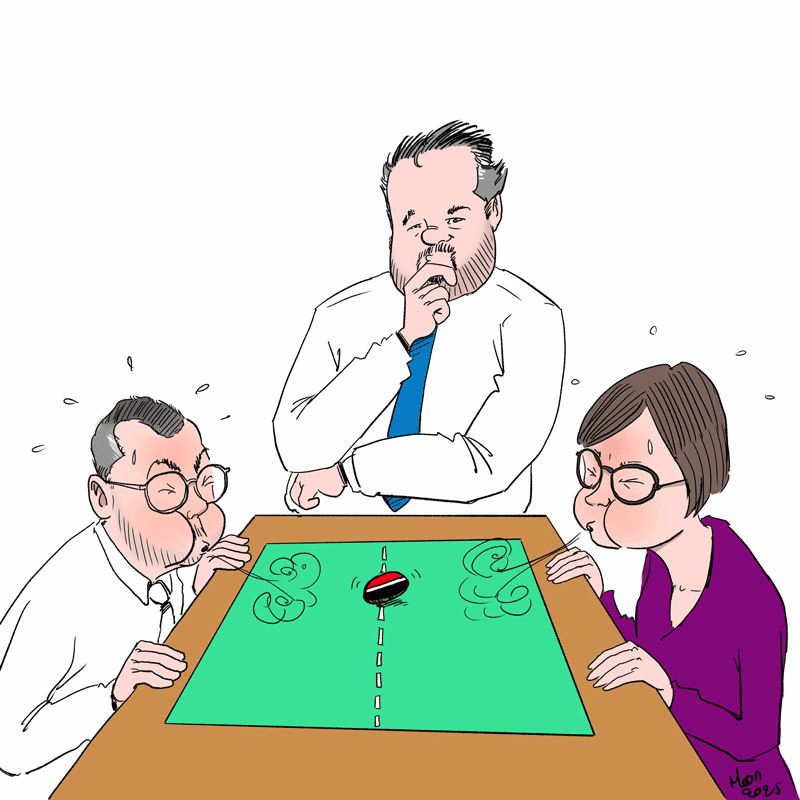

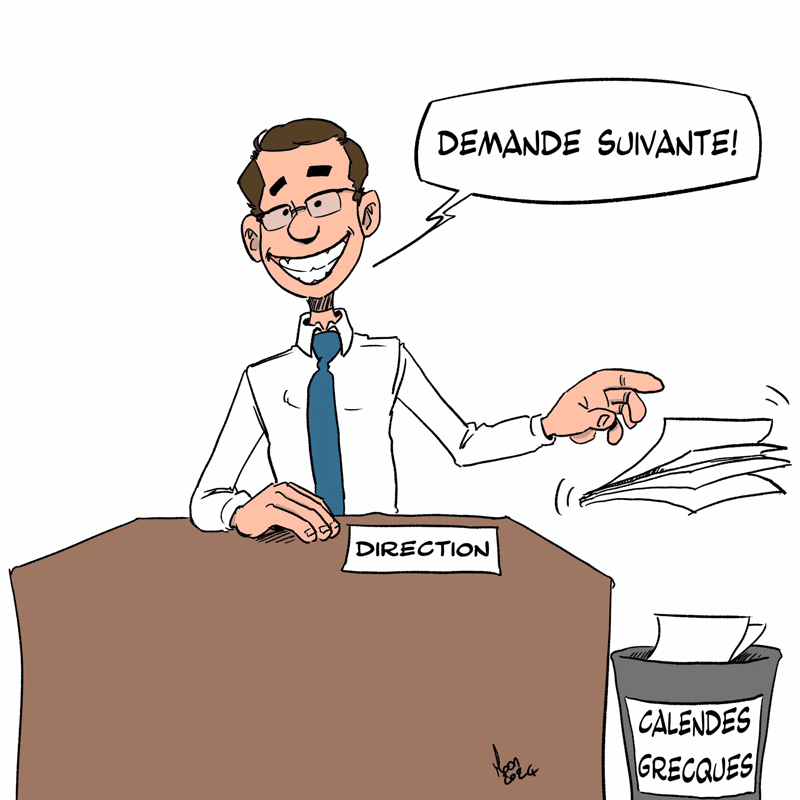

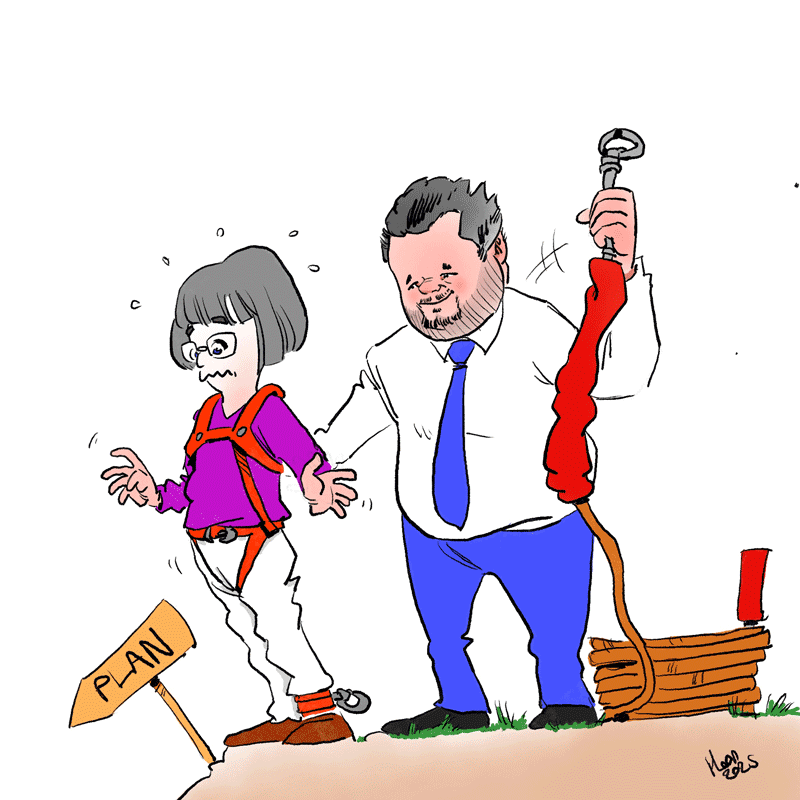

- Les infos du 19 Décembre 2025 : Dialogue social d'autorité - Nao, le nouveau marché de dupes - Bonnes fêtes de fin d'année !

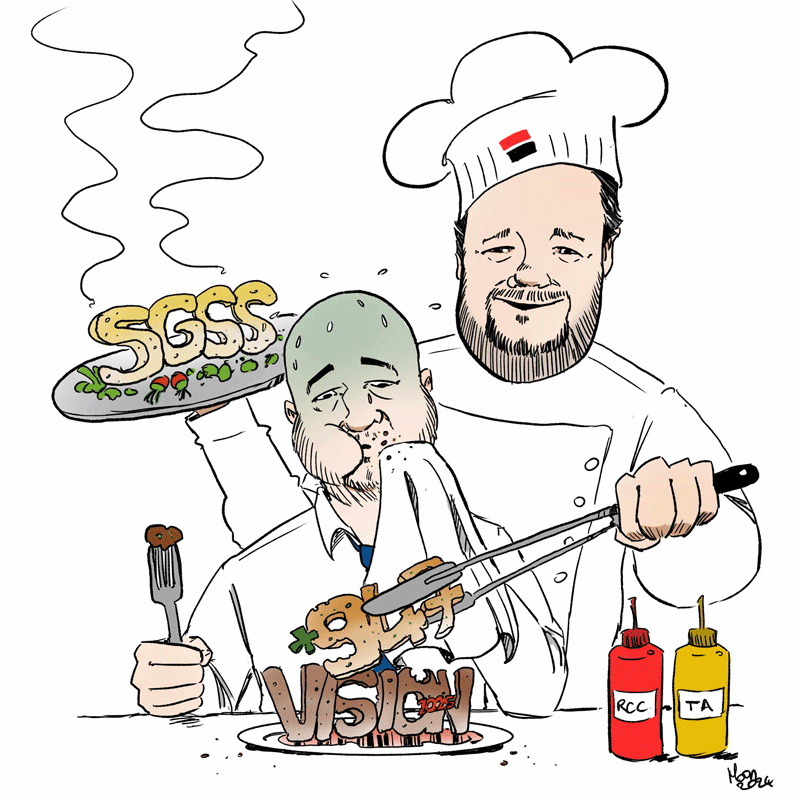

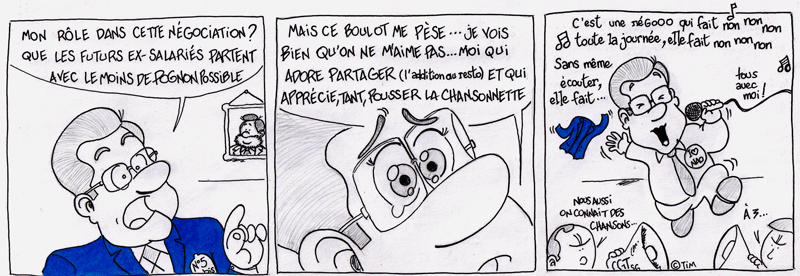

- Compte-rendu de la réunion de signature de l’accord Emploi 2026 – 2028 , le 15 décembre 2025

- Les infos du 12 Décembre 2025 : Projet Accord Emploi 2026 - 2028, merci à vous !

- Dispositifs séniors : question / réponse - 9 Décembre 2025