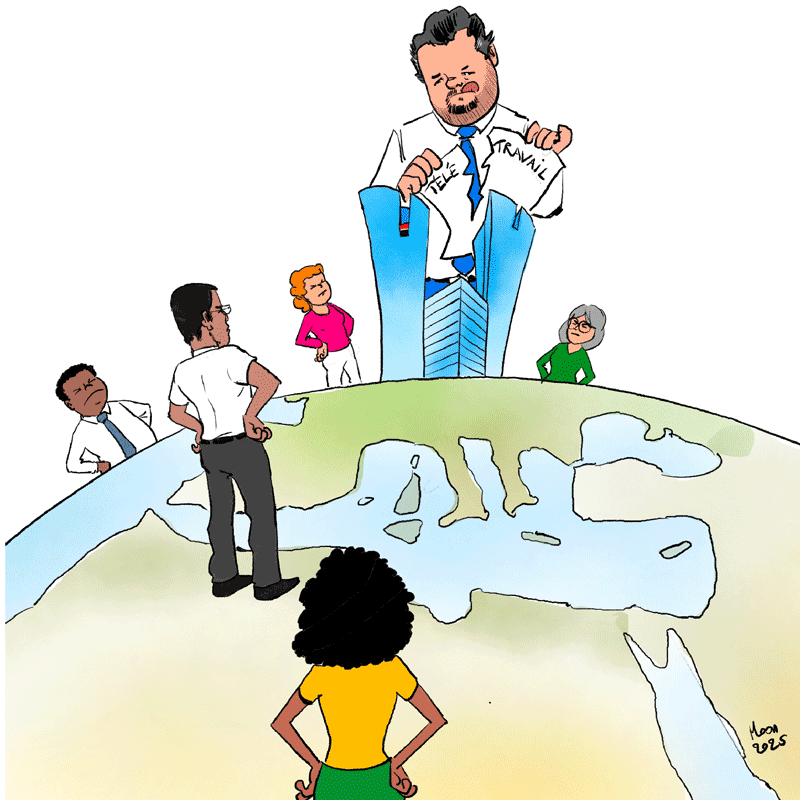

Société Générale - Crédit du Nord, une fusion à haut risque

Par Alexandre Garabedian le 22/04/2021 L'AGEFI Quotidien / Edition de 7H

L'Agefi révèle le rapport d'expert de Secafi sur le projet de rapprochement des réseaux de la banque en France, qui a motivé l'avis négatif rendu par les syndicats.

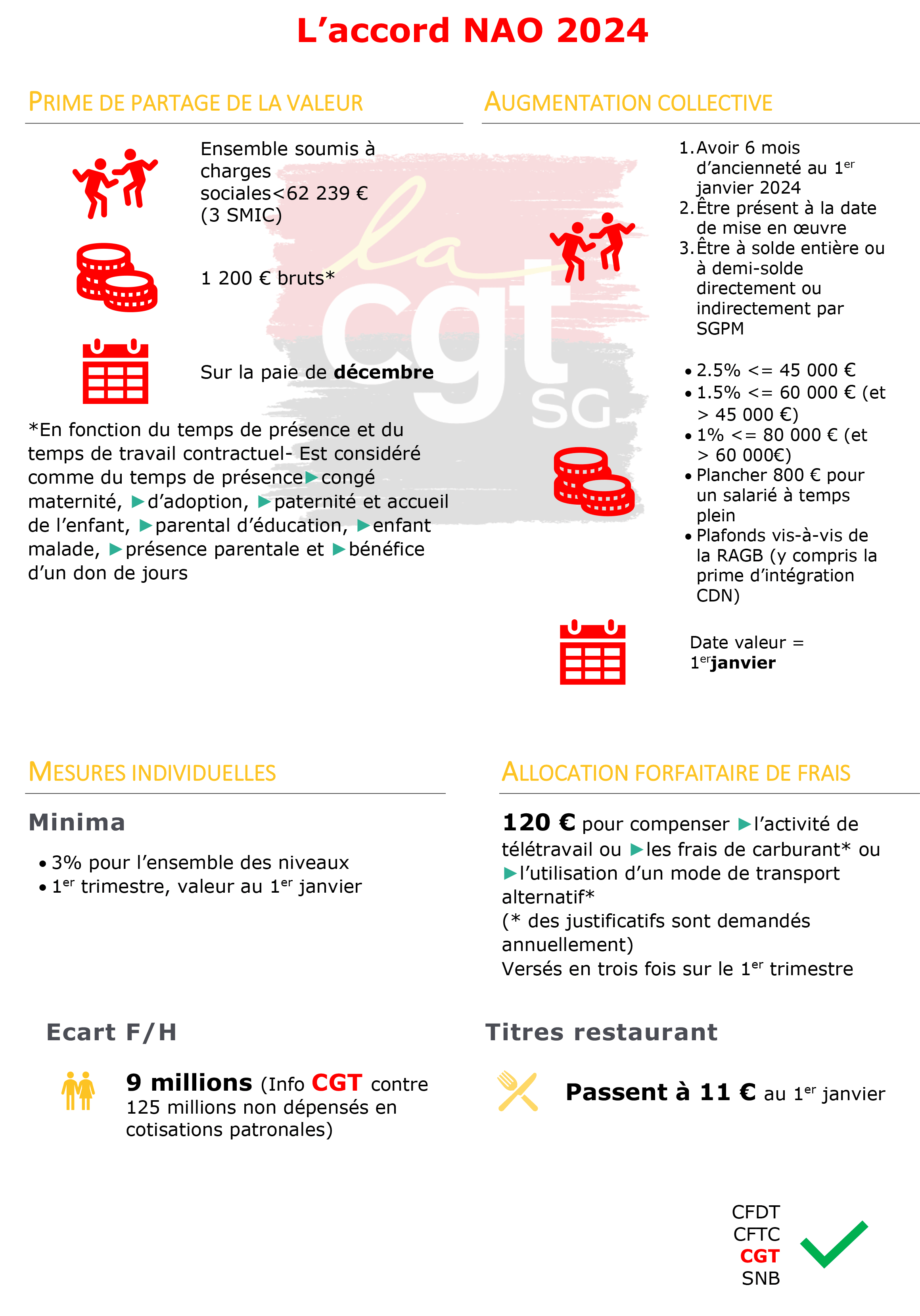

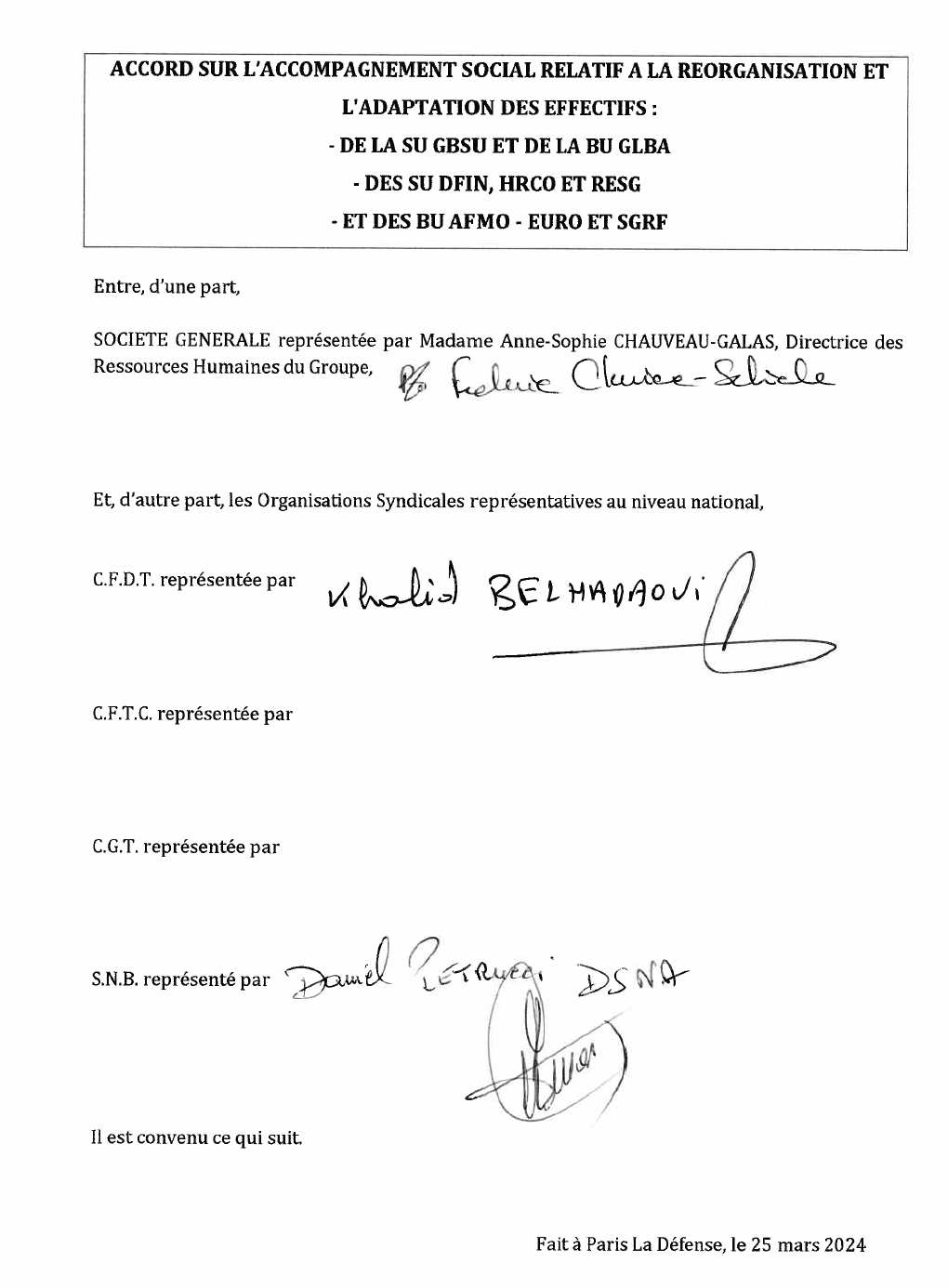

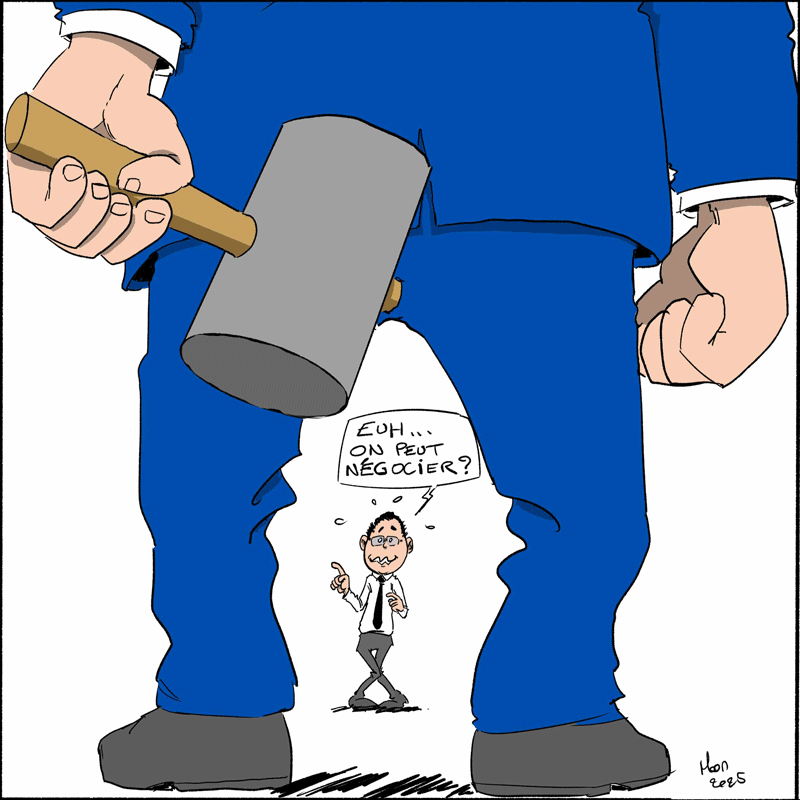

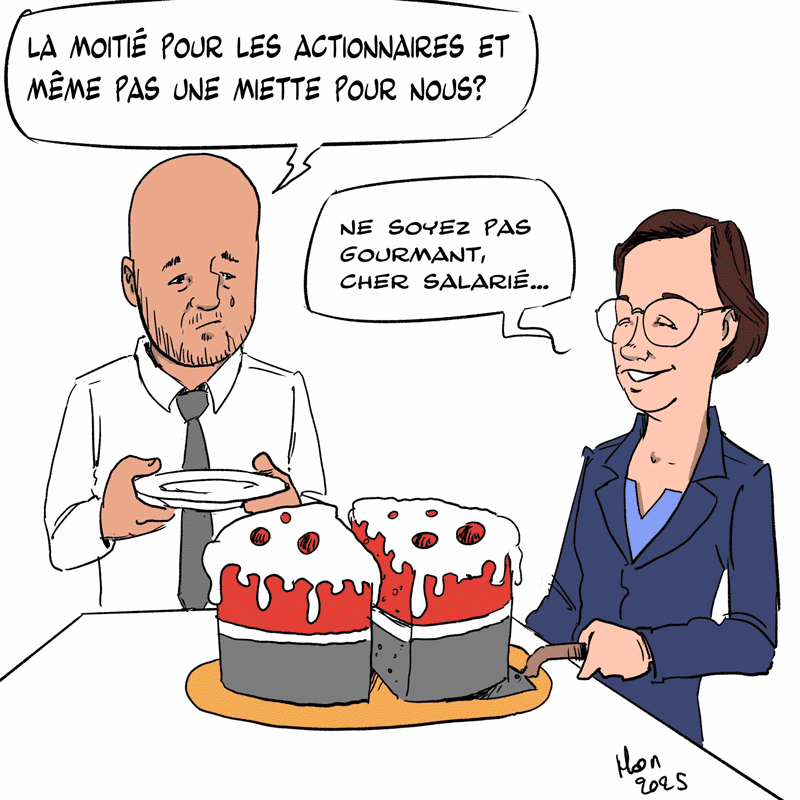

C’est un «non» ferme et définitif, quoique prévisible. Mais un «non» qui va permettre juridiquement à la Société Générale de poursuivre le rapprochement de ses réseaux bancaires en France. Les organisations syndicales ont rendu le 14 avril un avis négatif unanime, mais pas contraignant, sur ce projet annoncé l’automne dernier. La banque espère en faire l'un des moteurs de son redressement boursier. Le rapprochement des réseaux Société Générale et Crédit du Nord doit lui permettre d’économiser 350 millions d’euros en 2024 et 450 millions par an dès 2025, moyennant des coûts d’investissement et de restructuration estimés entre 700 et 800 millions, dont 70% seront comptabilisés cette année.

Pour fonder leur avis, les syndicats se sont appuyés sur le rapport de leur expert, Secafi, épais de 1.600 pages (!), dont L’Agefi a pu consulter la synthèse. Première critique adressée au projet, qui entraînerait la fusion-absorption de l’entité Crédit du Nord par la Société Générale : son caractère défensif, axé sur les réductions de coûts. Entre les taux bas, la pression réglementaire sur les tarifs bancaires, la concurrence des fintechs et l’essor du numérique qui dépeuple les agences, les revenus et les résultats de la banque de particuliers piquent du nez partout en Europe. Si la Société Générale espère un surplus de produit net bancaire, elle n’a pas communiqué d’objectifs de synergies de revenus. Le risque de perte de clientèle lié au rapprochement, au-delà d’un taux naturel d’attrition de 2% par an, serait quant à lui sous-estimé, estime l’expert. Pour le réseau de banque de détail en France (BDDF) à l’enseigne Société Générale, «il n’a pas été retenu d’attrition supplémentaire liée à la fusion, indique Secafi. En revanche, selon la direction, une sur-attrition et une moindre conquête sont attendues sur les clients Crédit du Nord».

Chantier informatique majeur

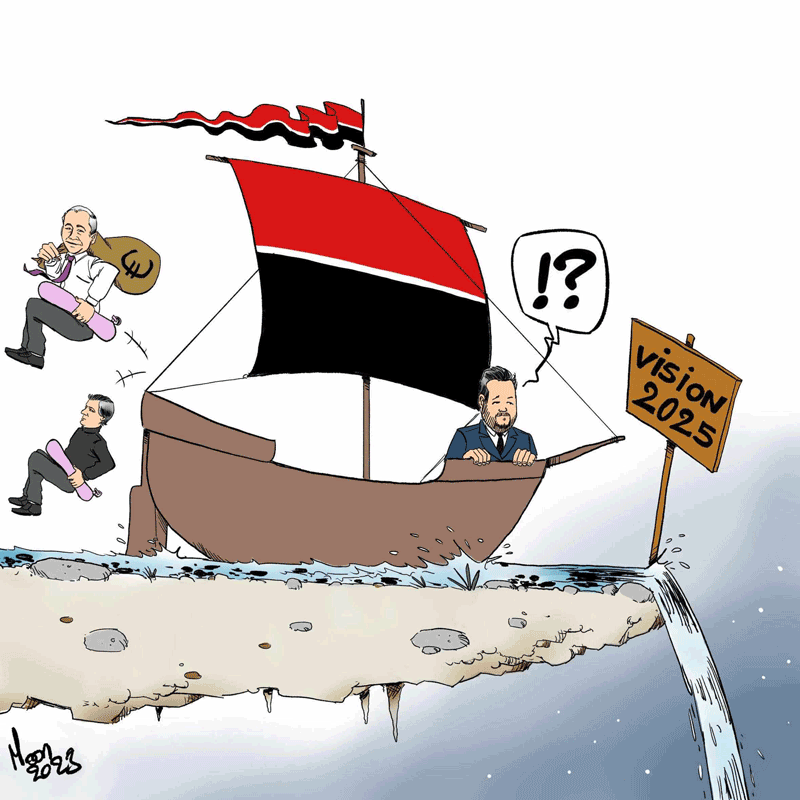

Deuxième crainte, les risques opérationnels associés au projet. Celui-ci prévoit notamment un big bang informatique avec un seul système amélioré à horizon 2025, le SI SG Retail, au lieu de deux aujourd’hui, bâti à partir de la souche BDDF. Le Crédit du Nord a vocation à basculer sur ce dernier dès 2023. Baptisé Yoga en interne, cet ambitieux chantier mené avec l’appui de Capgemini et Exton Consulting n’aura rien d’un exercice de relaxation. Il y a dix ans, la Société Générale avait déjà envisagé la convergence de son informatique avec celle du Crédit du Nord, avant d’y renoncer.

La construction d’un système unique constitue cependant l’une des clés du succès du plan. Elle doit permettre des économies récurrentes de 138 millions d’euros par an à partir de 2025, à comparer à une base de coûts informatiques d’environ 800 millions sur le périmètre concerné l’an dernier. La création du SI SG Retail supposera un investissement de 228 millions d’euros, auquel s’ajouteront 94 millions de dépréciations de valeur pour le SI Crédit du Nord. Soit, au total, au moins 40% des coûts de rapprochement communiqués au marché début décembre.

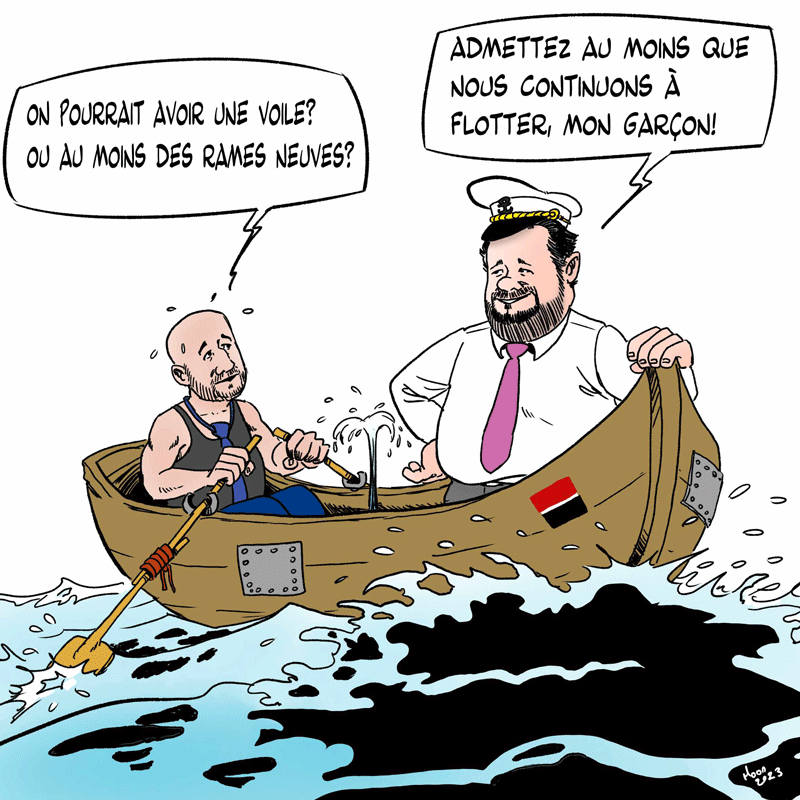

Choc culturel

Les risques opérationnels proviennent aussi de la fusion de «deux entreprises avec des organisations et des cultures qui semblent de prime abord très éloignées», souligne Secafi. L’une, la Société Générale, est nationale et centralisée, l’autre, le Crédit du Nord, s’appuie sur un réseau de banques régionales (Tarneaud, Courtois, etc.) à l’identité forte. La première emploie près de 20.000 personnes dans le périmètre BDDF (réseaux et siège), le second 7.800 collaborateurs à fin 2020. Le groupe est tenté de marier le meilleur des deux mondes, et d’adopter un fonctionnement plus décentralisé que celui de la Société Générale, avec demain 10 à 12 régions dotées de pouvoirs de décision accrus, contre huit aujourd’hui. «La nécessaire révolution culturelle aura-t-elle bien lieu ?», s’interroge toutefois Secafi.

Au passage, l’épineuse question du maintien des marques commerciales est posée. Selon le rapport, le groupe aurait écarté l’idée d’une marque unique ou nouvelle. Le scénario d’un dénominateur commun, complété par un rappel de l’ancrage territorial, tiendrait pour le moment la corde. Il ne devrait pas être tranché avant 2022.

20% de départs naturels

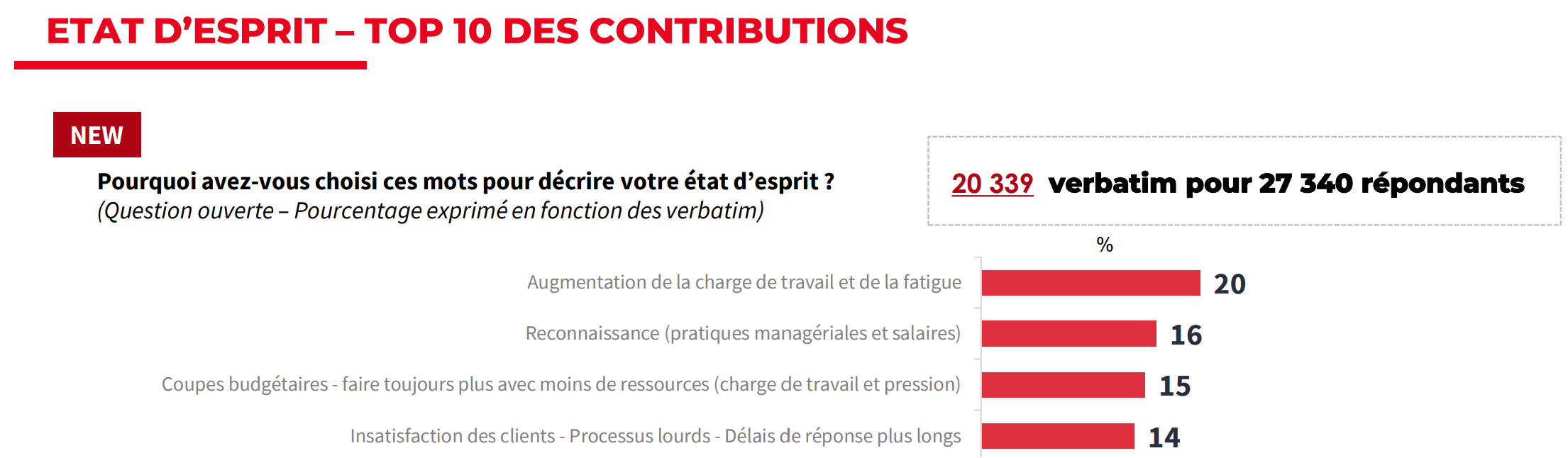

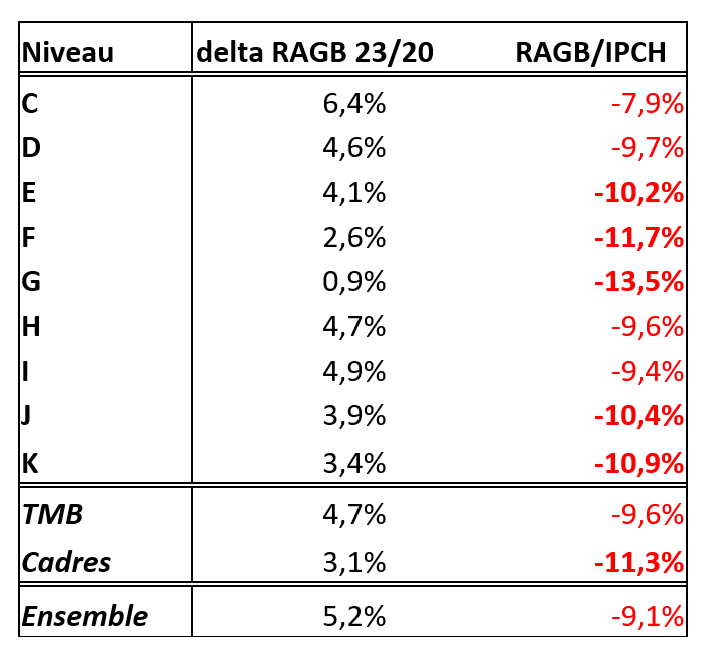

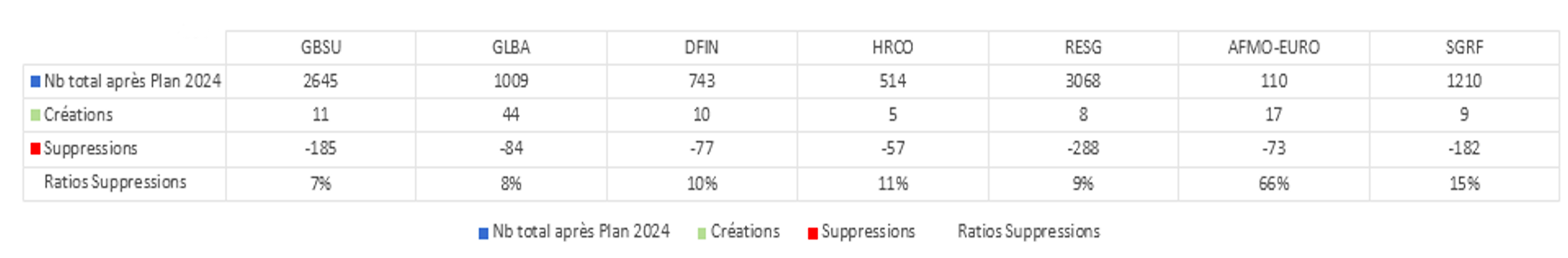

L’ensemble de ces transformations représentera un énorme chantier social en termes d’évolution des métiers, d’accompagnement des salariés… et de suppressions de postes. Sachant qu’un petit tiers des synergies de coûts espérées provient de l’informatique, les deux tiers restants viendront des économies de frais de personnel et d’immobilier. Secafi insiste sur le «coût social très élevé de cette fusion avec la suppression de milliers de postes liée à la disparition du groupe Crédit du Nord (plus particulièrement dans les sièges et les back-offices)». Comme annoncé en décembre, le projet prévoit aussi de réduire de 30% le nombre d’agences, à 1.500 en 2025. Quelque 500 points de vente particuliers/professionnels du Crédit du Nord, soit 71% du maillage de l’enseigne, sont aujourd’hui situés à moins d’un kilomètre d’une agence Société Générale. Pour les centres d’affaires dédiés aux entreprises, cette proportion tombe à 28%.

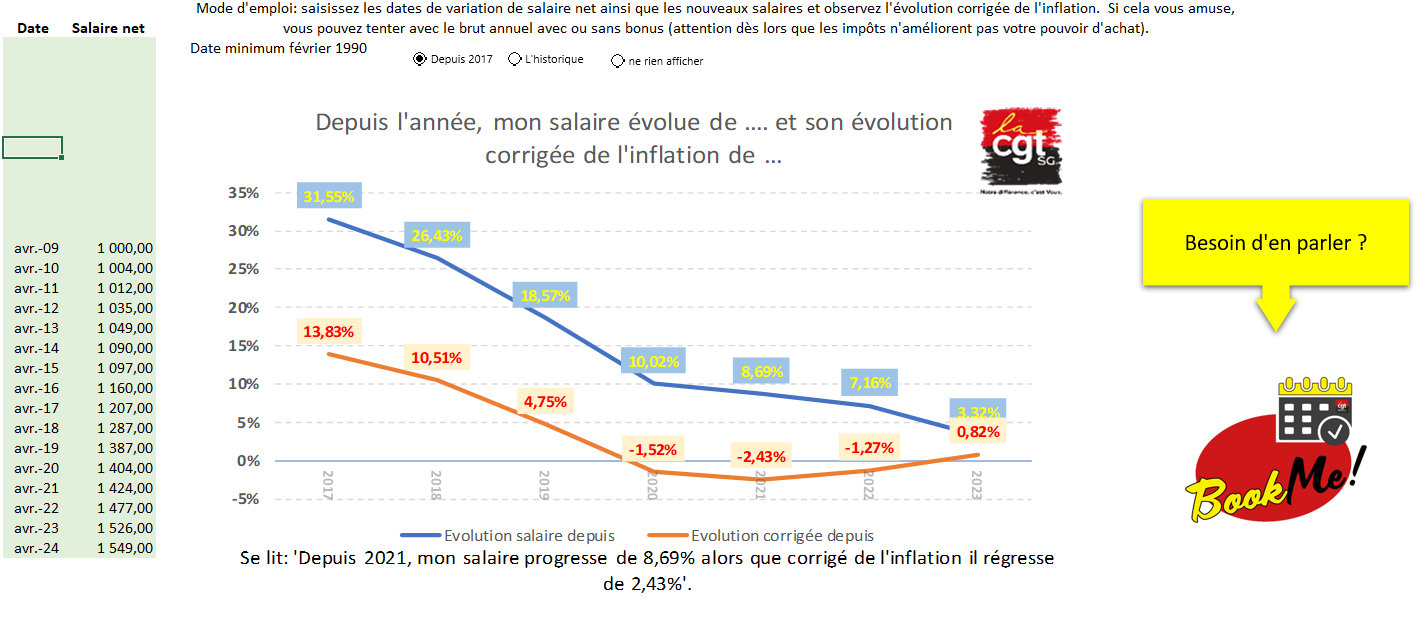

La direction de la banque a déjà promis que le projet n’entraînerait pas de départs contraints. Une promesse appuyée par l’évolution naturelle des effectifs. Entre les démissions et les départs en retraites, entre 5.400 et 6.000 collaborateurs devraient quitter BDDF et le Crédit du Nord d’ici à 2024, selon les hypothèses retenues. Soit 20% environ des effectifs présents à fin 2020.

Pour ces raisons, Secafi et les organisations syndicales poussaient un projet alternatif : le maintien de deux réseaux séparés partageant la même informatique, comme le Crédit Mutuel et le CIC. Un scénario écarté par la Société Générale en raison des investissements informatiques supplémentaires (100 millions d’euros) et des délais (un an) qu’il entraînerait.

La banque ne souhaitait pas commenter mercredi ce processus. L’avis des syndicats rendu, elle va pouvoir plancher, pour le deuxième semestre, sur un projet d'organisation détaillée qui nourrira les négociations sur le volet social. La fusion juridique est envisagée vers mi-2022.