L'intelligence artificielle rend les BFI plus efficaces - Agéfi 3 octobre 2019

Les nombreuses applications de l'IA améliorent les processus mais n'ont pas encore changé les métiers.

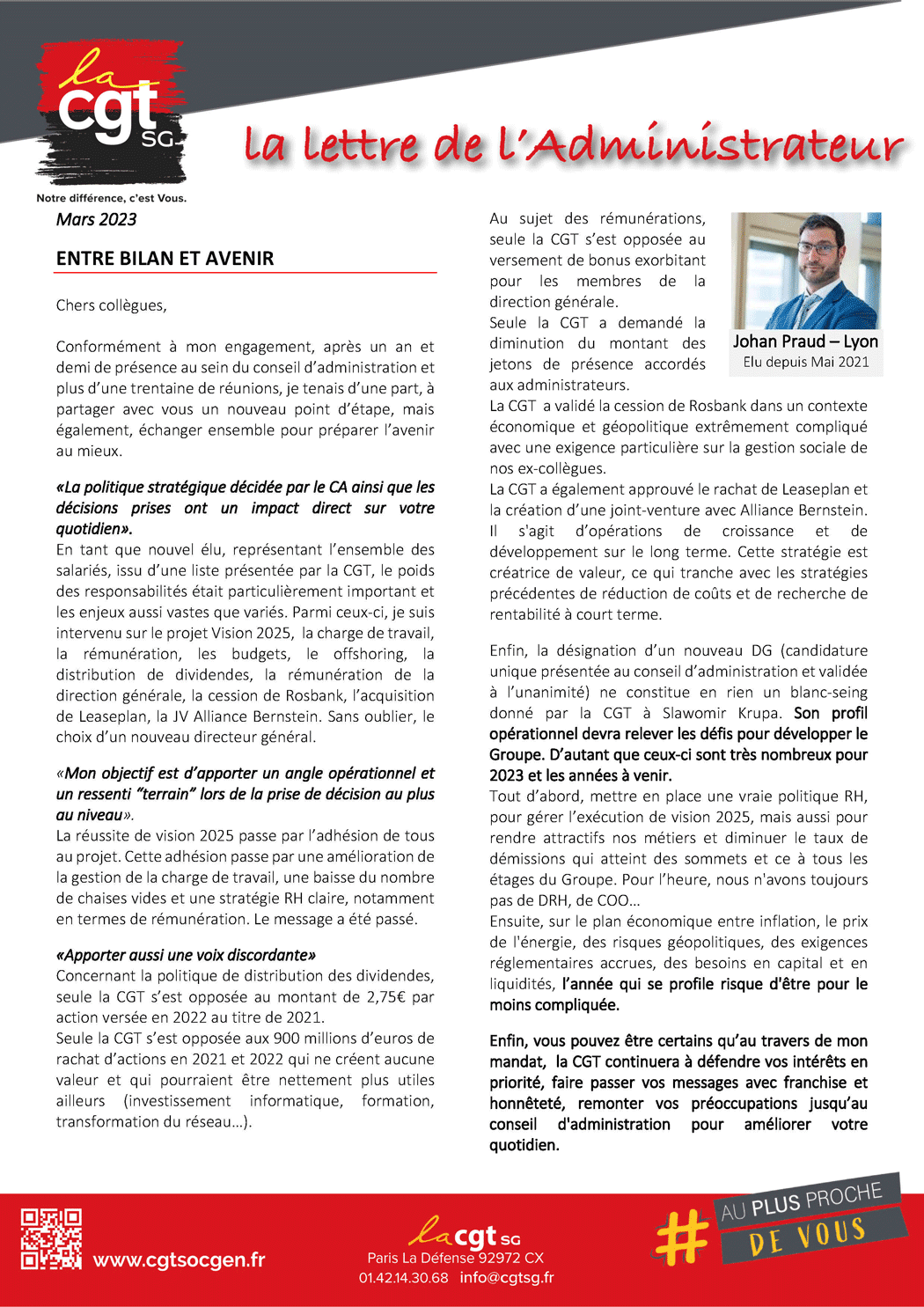

L'intelligence artificielle est un moyen, ce n'est pas une fin en soi ni une baguette magique ! » Lors de la conférence AI for Finance qui s'est tenue à Paris en septembre, PHILIPPE AYMERICH, chief executive officer adjoint de la Société Générale, a remis les technologies à leur place. L'intelligence artificielle reste complexe à intégrer, même dans les métiers de la banque de financement et d'investissement où elle est utilisée depuis longtemps, comme dans le trading algorithmique, pratiqué depuis vingt ans. La nouveauté viendrait plutôt de son utilisation pour améliorer l'efficacité opérationnelle et réduire les coûts. « L'IA apporte une puissance d'analyse inégalée sur des sujets tels que l'évaluation du risque, la lutte contre la fraude ou la détection d'abus de marché, souligne Olivier Garcia, partner chez Chappuis Halder, en charge du bureau de Londres. L'IA permet aussi, dans certains cas, d'augmenter l'expérience utilisateur, via l'utilisation de 'chatbots' par exemple. L'un des domaines d'application les plus matures de l'AI en BFI est l'analyse et la compréhension de texte : la technologie passe au crible des milliers de contrats et identifie les clauses à mettre à jour en raison de nouvelles réglementations. Enfin, en termes de datavisualisation, l'IA conduit des analyses innovantes, qui font par exemple apparaître des corrélations non visibles autrement, et fournit des outils d'aide à la décision. » L'IA est quasiment partout et les cas d'usage sont nombreux.

PLUS DE 100 CAS D'USAGE A la direction des risques de BNP Paribas, par exemple, Thibaut Dousset-Pernez, global head of credit teams, travaille sur la future plate-forme de risques qui intégrera l'analyse de risque des institutions de crédit auxquelles BNP Paribas pourrait prêter. Fondée sur Yseop, outil de génération de langage naturel intégré, avec l'aide du cabinet Addventa, la solution compile les bilans pour restituer une note en langage naturel et en anglais sur laquelle les analystes crédit s'appuieront pour établir une notation. « Le résultat est quasiment immédiat alors qu'un humain met plusieurs jours à synthétiser autant d'informations, avance Thibaut Dousset-Pernez. Les analystes gagnent du temps et peuvent se concentrer immédiatement sur l'essentiel. Cela permettra d'entrer plus vite en relation avec des clients, de réactualiser les informations en urgence si besoin ou de comparer le client avec d'autres établissements. » Et le projet a pris moins d'un an.

La Société Générale a développé un outil pour mieux cibler les personnes intéressées par certaines recherches. « Nous publions environ 100 recherches par semaine, raconte Cécile Camilli, head of CEEMEA debt capital markets de la Société Générale CIB. Cet outil présélectionne les destinataires qui pourraient trouver ces documents utiles, en fonction de leur poste et des opérations réalisées : 60 % d'entre eux ont été satisfaits, nous souhaitons atteindre un taux de 80 %. » Suite du projet, le ciblage des investisseurs potentiels pour les émissions de dettes afin de choisir le meilleur moment, d'optimiser les roadshows de présentation et de prévoir le montant que chacun pourrait placer. Les tests ont montré une pertinence de 80 % sur les prêts syndiqués et de 90 % sur les obligations. Mais aussi une amélioration sensible des coûts. La Société Générale annonce plus de 100 cas d'usage de l'IA dont une trentaine sont déjà en production.

Cette optimisation contribue à l'efficacité opérationnelle et Tom Syrett, responsable capital market platforms chez Accenture, suggère d'accélérer. « On parvient aujourd'hui à automatiser quelques processus en intégrant plusieurs technologies, 'optical character recognition', 'natural language processing', 'robotic process automation', voire 'machine learning', estimet-il. Néanmoins, il existe sur le 'cloud' des outils bien plus puissants que les banques commencent seulement à utiliser. Leur défi est d'avoir le courage de repenser tous les processus de bout en bout parce que ces technologies permettent de tout refonder. » Cela nécessite du temps et des ressources. Goldman Sachs par exemple aurait déjà automatisé plus de la moitié de sa procédure d'IPO. Avis aux ambitieux. A

PAR ALEXANDRA OUBRIER @AlexOubrier + EMAIL Cette adresse e-mail est protégée contre les robots spammeurs. Vous devez activer le JavaScript pour la visualiser.